23 grudnia 2019 r. Minister Finanasów wydał objaśnienia podatkowe dotyczące stosowania obowiązkowego mechanizmu podzielonej płatności. Sprawdź, co z nich wynika.

Przedmiotowe przepisy podatkowe

W dniu 1 listopada 2019 r. weszła w życie ustawa z dnia 9 sierpnia 2019 r. o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw (dalej: ustawa wprowadzająca). Wdraża ona do ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług (dalej: ustawa o VAT) obowiązek stosowania mechanizmu podzielonej płatności przy dokonywaniu płatności za nabyte towary i usługi.

Przewidziane zmiany polegają również na rezygnacji z obowiązującego dotychczas szczególnego rozliczania tego podatku, czyli odwrotnego obciążenia w obrocie krajowym, uchyleniu regulacji dotyczących kaucji gwarancyjnej oraz zmianach w zakresie zasad stosowania odpowiedzialności solidarnej.

Podstawą dla ustanowienia obowiązkowego mechanizmu podzielonej płatności jest decyzja wykonawcza Rady (UE) 2019/310 z dnia 18 lutego 2019 r. upoważniająca Polskę do wprowadzenia szczególnego środka stanowiącego odstępstwo od art. 226 dyrektywy 2006/112/WE w sprawie wspólnego systemu podatku od wartości dodanej (dalej: decyzja wykonawcza).

Objaśnienia mają za zadanie przedstawienie zasad działania na gruncie VAT mechanizmu podzielonej płatności w jego obligatoryjnej formie oraz zmian wpływających na model fakultatywny.

Wskazać w tym miejscu należy na wydane już uprzednio objaśnienia podatkowe dotyczące mechanizmu podzielonej płatności. Zawierają one opis wszystkich podstawowych zagadnień dla tej instytucji uwzględniając cechę fakultatywności, jaką charakteryzuje się wprowadzony 1 lipca 2018 r. mechanizm podzielonej płatności. Objaśnienia podatkowe z dnia 29 czerwca 2018 r. odnoszą się więc do fakultatywnego mechanizmu podzielonej płatności.

Nowe objaśnienia nie zastępują objaśnień podatkowych z dnia 29 czerwca 2018 r., należy je traktować, jako uzupełnienie związane z nowymi regulacjami, obowiązującymi od 1 listopada 2019 r.

Ogólne wyjaśnienia przepisów prawa podatkowego dotyczące stosowania tych przepisów (objaśnienia podatkowe) wydawane na podstawie art. 14a § 1 pkt 2 ustawy z dnia 29 sierpnia 1997 r. - Ordynacja podatkowa. Zgodnie z art. 14n § 4 pkt 1 ww. ustawy zastosowanie się przez podatnika w danym okresie rozliczeniowym do objaśnień podatkowych powoduje objęcie go ochroną przewidzianą w art. 14k – 14m tej ustawy.

Mechanizm podzielonej płatności – istota i zakres zastosowania

Mechanizm podzielonej płatności (zwany również: MPP, split payment) to rozwiązanie dotyczące szczególnego sposobu dokonywania płatności przy wykorzystaniu rachunku VAT prowadzonego dla posiadaczy rachunków rozliczeniowych prowadzonych przez banki lub imiennych rachunków w SKOK otwartych w związku z prowadzoną działalnością gospodarczą (art. 2 pkt 37 ustawy o VAT), z tytułu należności udokumentowanych wystawioną fakturą z wykazaną kwotą VAT. Instytucja ta funkcjonuje w polskim systemie prawnym od 1 lipca 2018 r.

Mechanizm ten może być stosowany wyłącznie w odniesieniu do transakcji dokonywanych na rzecz innych podatników VAT, czyli do transakcji B2B i wyłącznie w związku z zapłatą za fakturę, na której wykazano kwotę VAT.

Podstawowym założeniem mechanizmu podzielonej płatności jest rozdzielenie zapłaty należności przelewem na dwa strumienie, tj.: kwotę odpowiadającą całości albo części kwoty podatku VAT wykazanej na fakturze, która trafia na specjalny rachunek dostawcy, zwany rachunkiem VAT, oraz kwotę odpowiadającą całości albo części kwoty odpowiadającej wartości sprzedaży netto wykazanej na fakturze, która jest przelewana na zasadach ogólnych lub jest rozliczana w inny sposób.

MPP w chwili obecnej nie może być zastosowane przy innych, niż przelew, formach rozliczeń bezgotówkowych, np. płatności kartami płatniczymi, przekazach, wekslach. Oznacza to, że zapłata np. kartą w sytuacji, w której wystąpi obowiązek zapłaty w MPP, będzie oznaczała brak wykonania obowiązku zapłaty w MPP.

Istota nowego rozwiązania wprowadzonego od 1 listopada 2019 r. polega na tym, że płatność za nabycie towarów lub usług wymienionych w załączniku nr 15 do ustawy o VAT (dalej: załącznik nr 15), udokumentowane fakturą o kwocie brutto wyższej niż 15 000 zł, będzie musiała być dokonana przez nabywcę za pomocą komunikatu przelewu (art. 108a ust. 3 ustawy o VAT), aby można było mówić o zastosowaniu mechanizmu podzielonej płatności i uniknąć sankcji podatkowych związanych z brakiem jego zastosowania.

Zapłata w MPP zapewni otrzymanie przez dostawcę/usługodawcę kwoty odpowiadającej kwocie VAT wykazanej na fakturze na specjalny rachunek VAT prowadzony dla jego rachunku rozliczeniowego.

Równolegle nadal funkcjonuje wprowadzony ustawą z dnia 15 grudnia 2017 r. o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw dobrowolny mechanizm podzielonej płatności obejmujący pozostałe towary i usługi, a także towary i usługi wymienione w załączniku nr 15, jeśli faktura dokumentująca ich nabycie opiewa na kwotę nieprzekraczająca 15 000 zł.

Nowa obligatoryjna forma MPP

Zakres stosowania

Podzielona płatność będzie musiała być zastosowana przez nabywcę przy regulowaniu należności, jeżeli łącznie zostaną spełnione następujące warunki:

1. przedmiotem transakcji są towary lub usługi wskazane w załączniku nr 15 oraz

2. kwota należności brutto wykazana na fakturze dokumentującej dostawę towarów lub świadczenie usług z załącznika nr 15 przekracza 15 000 zł,

3. czynność jest dokonywana na rzecz podatnika.

Obligatoryjna forma MPP jest stosowana w odniesieniu do dostaw towarów i świadczenia usług, które zasadniczo były wcześniej objęte reżimem odwrotnego obciążenia oraz w dużym stopniu zakresem odpowiedzialności solidarnej (czyli obejmuje towary i usługi wymienione w uchylonych ustawą wprowadzającą załącznikach nr 11, 13 i 14 do ustawy o VAT).

Dodatkowo obligatoryjny mechanizm podzielonej płatności obejmuje transakcje, których przedmiotem są części i akcesoria do pojazdów silnikowych, węgiel i produkty węglowe oraz maszyny i urządzenia elektryczne, ich części i akcesoria. Szczegółowy wykaz towarów i usług objętych obligatoryjnym MPP zawiera załącznik nr 15.

Podkreślić należy, że obowiązek uregulowania należności w mechanizmie podzielonej płatności dotyczy wyłącznie kwoty odpowiadającej kwocie VAT wynikającej z nabycia towarów lub usług wymienionych w załączniku nr 15.

W przypadku, gdy faktura o wartości brutto powyżej 15 000 zł będzie zawierała chociaż jedną pozycję (przykładowo na kwotę 3000 zł netto + 690 zł VAT) objętą załącznikiem nr 15, wówczas obowiązek zastosowania mechanizmu podzielonej płatności będzie dotyczył kwoty równej kwocie podatku z tej konkretnej pozycji, a więc kwoty równej 690 zł. Nie wyklucza to oczywiście możliwości uregulowania w mechanizmie podzielonej płatności części należności ponad tą objętą obowiązkiem lub całej należności z takiej faktury.

Jeżeli podatnik dokonuje nabycia towarów lub usług na terytorium kraju od podatnika nieposiadającego siedziby działalności gospodarczej lub stałego miejsca prowadzenia działalności gospodarczej na terytorium RP, zarejestrowanego na potrzeby VAT w Polsce, to ta transakcja również podlega obligatoryjnemu mechanizmowi podzielonej płatności, jeżeli spełnione zostały wskazane wyżej przesłanki.

W celu zobrazowania obligatoryjnego MPP należy wyjaśnić, że w przypadku np. usług budowalnych w sytuacji, gdy zawarta jest umowa na wykonanie usług budowlanych z załącznika nr 15, o wartości brutto 30 000 zł, a zgodnie z postanowieniami umowy, wykonawca rozlicza odrębnie trzy etapy wykonanych robót osobnymi fakturami o wartość brutto 10 000 zł każda faktura, obowiązkowy mechanizm podzielonej płatności nie będzie miał zastosowania. W takiej sytuacji wartość transakcji przekracza łącznie 15 000 zł, jednak do wystąpienia obowiązku zastosowania mechanizmu podzielonej płatności konieczne jest przekroczenie wartości brutto 15 000 zł przez kwotę należności ogółem na fakturze.

Oznaczenie faktury

Faktura dotycząca transakcji objętej obligatoryjnym MPP powinna zawierać wyrazy „mechanizm podzielonej płatności”. Oznaczenie takie stanowi informację dla nabywcy, że dana faktura, z uwagi na przedmiot transakcji, jak i kwotę, powinna zostać zapłacona z zastosowaniem mechanizmu podzielonej płatności.

Brak umieszczenia na wystawianej fakturze oznaczenia „mechanizm podzielonej płatności” wiąże się z nałożeniem na podatnika, który wystawił fakturę, sankcji w wysokości 30% kwoty podatku wykazanego na fakturze (art. 106e ust. 12 ustawy o VAT).

Sankcja ta będzie naliczana od kwoty podatku przypadającej na dostawę towarów lub usług wymienionych w załączniku nr 15.

W przypadku gdy faktura o wartości brutto powyżej 15 000 zł będzie zawierała jedną pozycję (przykładowo na kwotę 2000 zł netto + 460 zł VAT) objętą załącznikiem nr 15, wówczas sankcja będzie naliczana wyłącznie od wartości kwoty podatku należnego z tytułu tej konkretnej pozycji, a więc od kwoty równej 460 zł.

Sankcja nie będzie stosowana w odniesieniu do osób fizycznych, które za ten sam czyn ponoszą odpowiedzialność za wykroczenie skarbowe albo przestępstwo skarbowe (zob. dalej).

Wystawca faktury uniknie sankcji, jeśli zapłata przez nabywcę zostanie zrealizowana zgodnie z zasadami MPP. Jeżeli więc sprzedawca omyłkowo nie oznaczy faktury koniecznym dopiskiem, wówczas w interesie wystawcy faktury będzie poinformowanie nabywcy, że wystawił fakturę bez wymaganego oznaczenia, a także o obowiązku zapłaty przez nabywcę w MPP. Informację tę sprzedawca może przekazać nabywcy w dowolnej formie i w dowolny sposób, nawet przed wystawieniem faktury korygującej.

Należy zaznaczyć, że sprzedawca tak czy inaczej ma obowiązek skorygowania faktury wystawionej wadliwie, czyli bez wymaganego oznaczenia.

Fakturę może też poprawić nabywca notą korygującą.

Należy zwrócić uwagę, że obowiązek zapłaty należności z faktury w mechanizmie podzielonej płatności nie jest uzależniony od tego, czy na fakturze zawarto specjalne oznaczenie. Zatem, nawet jeżeli sprzedawca nie dopełnił obowiązku i nie oznaczył odpowiednio faktury, nabywca i tak ma obowiązek zapłaty kwoty należności za towary lub usługi z załącznika nr 15, jeżeli kwota z faktury jest wyższa niż 15.000 brutto, w mechanizmie podzielonej płatności.

Nabywca musi weryfikować przedmiot i wartość transakcji, bowiem to on inicjuje płatność i odpowiada za wybór formy płatności.

Nie jest natomiast sankcjonowane umieszczanie na fakturze adnotacji „mechanizm podzielonej płatności”, mimo braku takiego obowiązku. Jeżeli nabywca otrzyma taką fakturę, to nie ma obowiązku uregulowania takiej faktury w MPP.

Obowiązku zamieszczenia informacji „mechanizm podzielonej płatności” nie mają podatnicy korzystający ze zwolnienia podmiotowego, ponieważ zgodnie z przepisami rozporządzenia Ministra Finansów z dnia 3 grudnia 2013 r. w sprawie wystawiania faktur podatnicy ci na wystawianych fakturach zamieszczają wyłącznie datę wystawienia, numer kolejny, imiona i nazwiska lub nazwy podatnika i nabywcy towarów lub usług oraz ich adresy, nazwę (rodzaj) towaru lub usługi, miarę i ilość (liczbę) dostarczanych towarów lub zakres wykonanych usług, cenę jednostkową towaru lub usługi oraz kwotę należności ogółem (§ 3 pkt 3 wskazanego rozporządzenia).

Należy również zauważyć, że na wystawianych przez tych podatników fakturach nie wykazuje się kwot podatku, stąd do dostaw dokonywanych przez takich podatników nie ma zastosowania MPP – mechanizm ten dotyczy wyłącznie sprzedaży z VAT.

Podatnik zwolniony zarówno przedmiotowo, jak i ze względu na wartość sprzedaży jest obowiązany płacić w MPP, jeżeli spełnione będą przesłanki obowiązkowego stosowania tego mechanizmu.

Obowiązek przyjęcia płatności

Podatnik, na którym ciąży obowiązek wystawienia faktury oznaczonej wyrazami „mechanizm podzielonej płatności”, jest obowiązany do przyjęcia płatności wynikającej z takiej faktury w mechanizmie podzielonej płatności. W efekcie powyższego w szczególności sprzedawca, który dokonuje dostaw towarów lub świadczy usługi objęte załącznikiem nr 15, nie może wykorzystywać w tej działalności rachunków oszczędnościowo-rozliczeniowych (zob. dalej).

Zgodnie bowiem z przepisami ustawy z dnia 29 sierpnia 1997 r. – Prawo bankowe (dalej: Prawo bankowe), do rachunków oszczędnościowo-rozliczeniowych nie otwiera się rachunków VAT, zatem nabywca nie miałby możliwości zrealizowania ciążącego na nim obowiązku zapłaty danej faktury w MPP.

Postanowienia umowne pomiędzy dostawcą i nabywcą wyłączające stosowanie mechanizmu podzielonej płatności w stosunku do sprzedaży objętej obligatoryjną formą podzielonej płatności, będą nieważne, jako sprzeczne z ustawą (art. 108a ust. 1b ustawy o VAT).

Konsekwencje obowiązków w podatku VAT ciążących na nabywcy

Dokonanie przez nabywcę zapłaty w MPP to kluczowy element nowego systemu, stąd jego funkcjonowanie zostało zabezpieczone regulacją o charakterze sankcyjnym.

W przypadku stwierdzenia, że nabywca, mimo ciążącego na nim obowiązku dokonania płatności w MPP, zapłaci w inny sposób, naczelnik urzędu skarbowego lub naczelnik urzędu celno-skarbowego ustala dodatkowe zobowiązanie podatkowe w wysokości 30% kwoty podatku przypadającej na nabyte towary lub usługi, które były objęte obowiązkiem (art. 108a ust. 7 ustawy o VAT).

Sankcja nie jest stosowana w odniesieniu do osób fizycznych, które za ten sam czyn ponoszą odpowiedzialność za wykroczenie skarbowe albo przestępstwo skarbowe (zob. dalej).

Nabywca uniknie odpowiedzialności, jeśli mimo uregulowania takiej faktury w inny sposób (zamiast obowiązkowego zastosowania mechanizmu podzielonej płatności) dostawca lub usługodawca rozliczył całą kwotę podatku wynikającą z tej faktury. Brak zagrożenia dla interesu Skarbu Państwa stanowi zatem podstawę do odstąpienia od nałożenia sankcji na nabywcę.

W dalszej części artykułu opisano zagadnienie wykorzystania instytucji potrącenia przy obowiązkowym MPP (zob. dalej).

W przypadku, gdy faktura o wartości brutto 20 000 zł, VAT 3 739,84 zł będzie zawierała pozycje objęte załącznikiem nr 15, wówczas sankcja nie będzie naliczana, jeśli dostawca ujmie fakturę w ewidencji sprzedaży, przekaże informację o niej w JPK_VAT i całą kwotę VAT z tej faktury, tj. 3 739,84 zł ujmie w deklaracji VAT.

Obowiązek zapłaty w podzielonej płatności nie dotyczy płatności z tytułu zajętej przez komornika lub organ egzekucyjny wierzytelności, nawet jeżeli wierzytelność ta dotyczy sprzedaży, do której zastosowanie ma obligatoryjny mechanizm podzielonej płatności. W takiej sytuacji dokonywana na rzecz komornika lub organu egzekucyjnego płatność nie stanowi zapłaty za nabyte towary lub usługi. W tym przypadku, w miejsce obowiązku zapłaty kontrahentowi za nabyte towary lub usługi, wstępuje nowy tytuł płatności, czyli realizacja egzekucji z zajętej wierzytelności. Stąd w takiej sytuacji podatnik (nabywca) nie będzie miał obowiązku zapłaty do komornika lub organu egzekucyjnego w podzielonej płatności. Mamy w tym przypadku do czynienia ze szczególnym charakterem relacji prawnej, który decyduje o braku zastosowania MPP przez nabywcę w płatnościach na rzecz komornika lub organu egzekucyjnego.

Nabywca w tej sytuacji nie powinien płacić w mechanizmie podzielonej płatności, ponieważ w tym przypadku realizuje on otrzymane od organu egzekucyjnego lub komornika sądowego zajęcie wierzytności pieniężnej.

Podobna sytuacja zachodzi w odniesieniu do płatności dokonywanych przez ubezpieczycieli na rzecz podmiotów trzecich likwidujących szkody, kiedy to zapłata stanowi realizację odpowiedzialności odszkodowawczej wobec ubezpieczonych/uposażonych. W tego typu sytuacjach zazwyczaj dochodzi do cesji prawa do wypłaty odszkodowania na rzecz podmiotu likwidującego szkodę, np. warsztat samochodowy. Ubezpieczyciel dokonuje wówczas zapłaty zgodnie z treścią faktury dokumentującej naprawienie szkody, która może obejmować pozycje zawarte w załączniku nr 15, jednakże jego płatność do podmiotu likwidującego szkody to wypłata odszkodowania. Ubezpieczyciel nie będzie więc stosować mechanizmu podzielonej płatności w tego rodzaju sytuacjach, MPP nie jest bowiem stosowany przy zapłacie odszkodowania. Mamy w tym przypadku do czynienia ze szczególnym charakterem relacji prawnej, który decyduje o braku zastosowania MPP przez ubezpieczyciela w płatnościach na rzecz podmiotu likwidującego szkodę.

Obowiązek posiadania rachunku rozliczeniowego

Istota obowiązku

Posiadanie i wykorzystywanie rachunku rozliczeniowego (lub imiennego w SKOK) jest warunkiem koniecznym do stosowania mechanizmu podzielonej płatności. Jedynie dla tego typu rachunków otwierany jest rachunek VAT, czyli konieczny element, na którym opiera się cały mechanizm. Stąd wprowadzony został obowiązek posiadania rachunku rozliczeniowego lub imiennego rachunku w SKOK otwartego w związku z prowadzoną działalnością gospodarczą przez podatników, którzy dokonują dostaw towarów lub świadczą usługi oraz podatników nabywających towary lub usługi, o których mowa w załączniku nr 15 (art. 108e ustawy o VAT).

Obowiązek posiadania rachunku rozliczeniowego jest pochodną obowiązku zapłaty w MPP. To znaczy, jeżeli do danej transakcji ma zastosowanie obowiązkowa płatność w MPP, to brak rachunku rozliczeniowego – czy to po stronie nabywcy, czy po stronie sprzedawcy – nie jest czynnikiem, który mógłby zwolnić strony transakcji z obowiązku zastosowania MPP.

Mechanizm rekompensaty dla podmiotów zagranicznych

Polska zobowiązała się podczas prac prowadzonych przez Komisję Europejską do wprowadzenia systemu rekompensat dla podatników nieposiadających siedziby działalności gospodarczej lub stałego miejsca prowadzenia działalności gospodarczej na terytorium RP.

System ten zakłada zwrot kosztów obsługi rachunku rozliczeniowego lub rachunku imiennego w SKOK oraz prowadzonych do nich rachunków VAT dla ww. podmiotów (art. 108f ustawy o VAT).

Rekompensata dotyczy wyłącznie sytuacji, gdy taki podatnik, z uwagi na przedmiot prowadzonej działalności, jest obowiązany do posiadania w polskim banku rachunku rozliczeniowego (odpowiednio rachunku imiennego w SKOK) oraz rachunku VAT.

Rekompensata jest dokonywana wyłącznie w wysokości, w jakiej wynika ona z wykorzystywania polskich rachunków do celów obowiązkowego mechanizmu podzielonej płatności.

Zwrot kosztów dokonywany jest na wniosek podatnika składany do Naczelnika Drugiego Urzędu Skarbowego Warszawa-Śródmieście. Wniosek może być składany za okresy kwartalne, półroczne lub roczne w terminie do 25. dnia miesiąca następującego odpowiednio po kwartale, półroczu czy roku, za który składany jest wniosek. We wniosku o zwrot kosztów podatnik powinien określić kwotę poniesionych kosztów oraz numer rachunku rozliczeniowego (lub numer imiennego rachunku w SKOK), na który ma zostać dokonany zwrot. Do wniosku podatnik dołącza dokumenty potwierdzające wysokość poniesionych kosztów.

W przypadku uzasadnionych wątpliwości co do zasadności wniosku lub dokumentów do niego załączonych naczelnik urzędu skarbowego może zwrócić się do podatnika o dodatkowe wyjaśnienia, czy też dokumenty.

Zwrot kosztów dokonywany jest w złotych polskich w terminie 30 dni od dnia otrzymania wniosku.

W przypadku zwrócenia się przez naczelnika urzędu skarbowego o dodatkowe wyjaśnienia termin zwrotu kosztów może zostać przesunięty, jednak nie może on nastąpić później niż 30 dni od dnia otrzymania dodatkowych wyjaśnień. W takiej sytuacji nie przysługują odsetki z tytułu dokonanego w terminie późniejszym zwrotu kosztów.

Odmowa zwrotu kosztów następuje w formie postanowienia, na które służy zażalenie.

W zakresie nieuregulowanym szczególnymi regulacjami do wniosków znajdują zastosowanie odpowiednio przepisy działu IV Ordynacji podatkowej.

Obligatoryjny MPP a faktoring

W sytuacji, w której nabywca towarów lub usług płaci należność do faktora, w związku z przeniesieniem przez dostawcę praw do wierzytelności za dostawę towarów lub usług na faktora, dla nabywcy ma zastosowanie obowiązek dokonania płatności w MPP do faktora. Oznacza to, że nabywca płacący do faktora jest objęty reżimem regulacji obligatoryjnego MPP, jeżeli są spełnione ustawowe przesłanki do zapłaty w MPP. W takim wypadku płatność do faktora powinna być dokonana w MPP. Zapłata w MPP na rzecz faktora skutkuje powstaniem u faktora odpowiedzialności solidarnej wraz z dostawcą tych towarów lub usługodawcą za nierozliczony przez dostawcę lub usługodawcę VAT.

Faktor może zwolnić się z tej odpowiedzialności solidarnej, jeżeli przekaże w MPP do dostawcy towarów lub usług kwotę otrzymaną w MPP od nabywcy (art. 108a ust. 5 i 6 ustawy o VAT).

Co istotne, obowiązkowa zapłata w mechanizmie podzielonej płatności nie dotyczy płatności zaliczkowych dokonywanych przez faktora na rzecz dostawcy towarów lub usługodawcy w ramach umowy faktoringu, nawet jeżeli dostawca towarów bądź usługodawca dokonuje w ramach swojej działalności sprzedaży, do której zastosowanie ma obligatoryjny mechanizm podzielonej płatności.

Dokonywane przez faktora płatności zaliczkowe nie stanowią zapłaty za nabyte towary czy usługi w sytuacji, kiedy istotą tych płatności jest finansowanie działalności dostawcy lub usługodawcy, a nie zapłata za konkretne sprzedane towary lub usługi.

Zapłaty za towary bądź usługi dokonuje nabywca na rzecz faktora. Mamy w tym przypadku do czynienia ze szczególnym charakterem relacji prawnej, który decyduje o braku zastosowania MPP przez faktora w płatnościach na rzecz dostawcy towarów lub usług.

Faktor nie będzie musiał zatem analizować, czy wypłacane przez niego środki na rzecz dostawcy towarów lub usługodawcy, służące finansowaniu działalności tego podmiotu, są w jakiś sposób związane z dostawą towarów lub świadczeniem usług objętych obowiązkowym MPP. Ponadto, dopuszczalne w świetle regulacji dotyczących MPP, pozostaje również dokonanie przez nabywcę zapłaty za pomocą komunikatu przelewu na rachunek VAT sprzedawcy tylko kwoty VAT, przy uregulowaniu kwoty netto w inny sposób, w tym z wykorzystaniem instytucji faktora.

MPP a możliwość potrącenia wierzytelności

Wyjątkiem od konieczności dopełnienia obowiązków związanych z obligatoryjnym MPP jest możliwość skorzystania z instytucji przewidzianej w art. 498 ustawy z dnia 23 kwietnia 1964 r. – Kodeks cywilny (dalej: k.c.), czyli potrącenia.

Jeżeli należność z faktury dotyczącej nabycia towarów lub usług wymienionych w załączniku nr 15 zostanie uregulowana w drodze potrącenia, obligatoryjny mechanizm podzielonej płatności nie obejmuje kwoty objętej potrąceniem. Wierzytelność kontrahenta nie musi dotyczyć faktury, co do której istnieje obowiązek opłacenia w MPP.

Z uwagi natomiast na charakter potrącenia zawartego w art. 498 k.c., w którym mowa o dwóch osobach będących jednocześnie względem siebie dłużnikiem i wierzycielem, obecnie nie ma możliwości uznania kompensat wielostronnych (umownych) za dopełnienie obowiązków związanych z zapłatą w obligatoryjnym MPP. Należy pamiętać, że gdyby po dokonaniu wzajemnego potrącenia pozostała jeszcze kwota do zapłaty, różnicę tę należy uregulować zgodnie z założeniami obligatoryjnego mechanizmu podzielonej płatności.

Przykład:

Jeśli podatnik dokonujący zakupu na podstawie faktury objętej obligatoryjnym MPP o wartości brutto 21 000 zł, VAT 3 926,83 zł, będący z tego tytułu dłużnikiem kontrahenta, jest jednocześnie wobec niego wierzycielem na kwotę 25 000 zł, i obie wierzytelności spełniają przesłanki wskazane w art. 498 k.c., to może potrącić swoją wierzytelność w wysokości 21 000 zł i w ten sposób zwolnić się z obowiązku dokonania płatności w MPP.

W sytuacji, gdy podatnik dokonujący zakupu na podstawie faktury objętej obligatoryjnym MPP w stosunku do wszystkich pozycji z tej faktury o wartości brutto 21 000 zł, VAT 3 926,83 zł, będący z tego tytułu dłużnikiem kontrahenta, jest jednocześnie wobec niego wierzycielem na kwotę 15 000 zł, i obie wierzytelności spełniają przesłanki wskazane w art. 498 kc, może on potrącić swoją wierzytelność do wysokości 15 000 zł i w ten sposób zwolnić się z obowiązku dokonania płatności w MPP w zakresie, w jakim doszło do potrącenia, natomiast pozostałą kwotę wierzytelności, (tj. brutto 6 000 zł, VAT 1 121,95 zł) jest zobowiązany zapłacić zgodnie z zasadami MPP.

Płatności w obcych walutach

Nie jest możliwe dokonanie zapłaty na rachunek VAT w walutach obcych. Umówienie się na transakcję w walucie innej niż złoty nie zwalnia jednak z obowiązku stosowania obligatoryjnego MPP. W przypadku transakcji walutowych, dotyczących towarów lub usług objętych obligatoryjnym MPP, należy zatem dokonać dwóch płatności:

1. kwoty odpowiadającej kwocie VAT za pomocą komunikatu przelewu na rachunek VAT w złotówkach, według kwoty VAT wskazanej w złotówkach na fakturze (dla potrzeb przeliczania kwoty VAT należy uwzględnić art. 106e ust. 11 ustawy o VAT),

2. kwoty netto – ta część powinna być opłacona odrębnym przelewem w obcej walucie lub może być rozliczona w inny sposób.

Dla ustalenia, czy wartość brutto faktury przekracza limit wskazany do stosowania obowiązkowego MPP (15 000 zł), jeżeli wartość brutto faktury jest wskazana w walucie obcej, należy stosować kursy walut zgodnie z zasadami przyjętymi w ustawie o VAT.

Zmiany w KKS związane z obligatoryjnym MPP

W otoczeniu obligatoryjnego MPP należy zwrócić uwagę na regulacje w ustawie z dnia 10 września 1999 r. – Kodeks karny skarbowy (dalej: kks).

Regulacje karnoskarbowe przewidują czyn zabroniony zawarty w art. 57c § 1 kks, sankcjonującym niewywiązywanie się przez podatników z obowiązku dokonania płatności przy zastosowaniu mechanizmu podzielonej płatności, nałożonego w art. 108a ust. 1a ustawy o VAT.

Za popełnienie ww. czynu zabronionego grozi kara grzywny w wysokości do 720 stawek dziennych. Natomiast w przypadku mniejszej wagi, sprawca czynu zabronionego podlega karze grzywny za wykroczenie skarbowe.

Odpowiedzialność karnoskarbowa spoczywa również na podatniku, który wystawił fakturę i mimo wprowadzanego obowiązku nie dokonał jej specjalnego oznaczenia w postaci wskazania informacji „mechanizm podzielonej płatności”. Odpowiedzialność ta wynika z art. 62 §1 kks, który reguluje kwestię wystawiania faktury w sposób wadliwy.

Podkreślić trzeba, że przedstawiona odpowiedzialność karnoskarbowa za wadliwość faktury oraz niewywiązanie się z obowiązku dokonania płatności przy zastosowaniu mechanizmu podzielonej płatności nie kumuluje się z przewidzianym w ustawie o VAT dodatkowym zobowiązaniem podatkowym w wysokości 30% (zob. wyżej).

Regulacji o dodatkowym zobowiązaniu podatkowym nie stosuje się bowiem do osób fizycznych, które za ten sam czyn ponoszą odpowiedzialność za wykroczenie skarbowe albo przestępstwo skarbowe. Nie można przy tym wykluczyć sytuacji, w której podatnik nie będący osobą fizyczną, zostanie obciążony dodatkowym zobowiązaniem podatkowym, natomiast odrębnie osoba fizyczna, która ponosi winę za to, że dany podatnik nie wypełnił swoich obowiązków, będzie jednocześnie podlegała odpowiedzialności karnej skarbowej.

Wpływ MPP na koszty uzyskania przychodu

Podatnicy podatków dochodowych (w przypadku osób fizycznych - prowadzący pozarolniczą działalność gospodarczą) nie zaliczają do kosztów uzyskania przychodów kosztu w tej części (w przypadku zaliczenia do kosztów uzyskania przychodów zmniejszają koszty uzyskania przychodów albo w przypadku braku możliwości zmniejszenia kosztów uzyskania przychodów zwiększają wysokość przychodów), w jakiej płatność dotycząca faktury mimo obowiązku zapłaty z zastosowaniem mechanizmu podzielonej płatności została dokonana w inny sposób.

W przypadku, gdy faktura której dotyczy obligatoryjny MPP zawiera pozycje również spoza załącznika nr 15, konsekwencje w zakresie kosztów uzyskania przychodów odnoszą się tylko do pozycji z tego załącznika (tylko te obejmuje obowiązek zapłaty w MPP).

Brak zaliczenia do kosztów uzyskania przychodów wydatku będzie miał zastosowanie wyłącznie w sytuacji, gdy faktura posiada stosowną informację „mechanizm podzielonej płatności”, a pomimo tego podatnik dokonując płatności nie dokonuje jej w podzielonej płatności.

W sytuacji, gdy nie zostały spełnione przesłanki oznaczenia faktury wyrazami „mechanizm podzielonej płatności”, czyli nie zaistniały przesłanki obligatoryjnej podzielonej płatności, a mimo to faktura zawiera oznaczenie „mechanizm podzielonej płatności”, wówczas nabywca nie ma obowiązku zapłaty w podzielonej płatności i tym samym nie będzie ponosił powyżej wskazanych konsekwencji na gruncie podatku dochodowego, jeżeli zapłaci w inny sposób, niż w podzielonej płatności.

W związku z tym, że zmienione przepisy ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (art. 22p) oraz ustawy z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych (art. 15d) często mogą mieć związek z wcześniejszymi zdarzeniami, skutków polegających na braku możliwości zaliczenia do kosztów uzyskania przychodów kosztu w tej części, w jakiej płatność dotycząca transakcji, mimo obowiązku zastosowania MPP dokonana została w inny sposób, nie stosuje się do płatności dotyczących kosztów zaliczonych do kosztów uzyskania przychodów przed dniem 1 stycznia 2020 r. Przepisy tych ustaw będą miały zastosowanie do zapłaty należności w roku podatkowym rozpoczynającym się po 31 grudnia 2019 r.

Zmiana zakresu podmiotów mogących się rozliczać kwartalnie

Wprowadzenie regulacji dotyczących obligatoryjnego mechanizmu podzielonej płatności ma wpływ na zakres podmiotów mogących się rozliczać w okresach kwartalnych. Do 31 października 2019 r. z kwartalnych rozliczeń nie mogli skorzystać podatnicy, którzy w danym kwartale lub w poprzedzających go czterech kwartałach dokonali dostawy towarów, o których mowa w załączniku nr 13 do ustawy o VAT, chyba że łączna wartość tych dostaw, bez kwoty podatku, nie przekroczyła w żadnym miesiącu z tych okresów kwoty 50 000 zł.

Od 1 listopada 2019 r. załącznik nr 13 do ustawy o VAT został zastąpiony załącznikiem nr 15. Szerszy zakres załącznika nr 15 prowadzi do zdefiniowania na nowo ram, w jakich podatnicy mogą się rozliczać kwartalnie.

W powyższym zakresie należy zauważyć, że podatnicy, którzy w związku z dokonywaniem transakcji towarów wymienionych w załączniku nr 15 utracili prawo do kwartalnego rozliczania, będą obowiązani do składania deklaracji za okresy miesięczne, począwszy od rozliczenia za styczeń 2020 r. (art. 11 ustawy wprowadzającej).

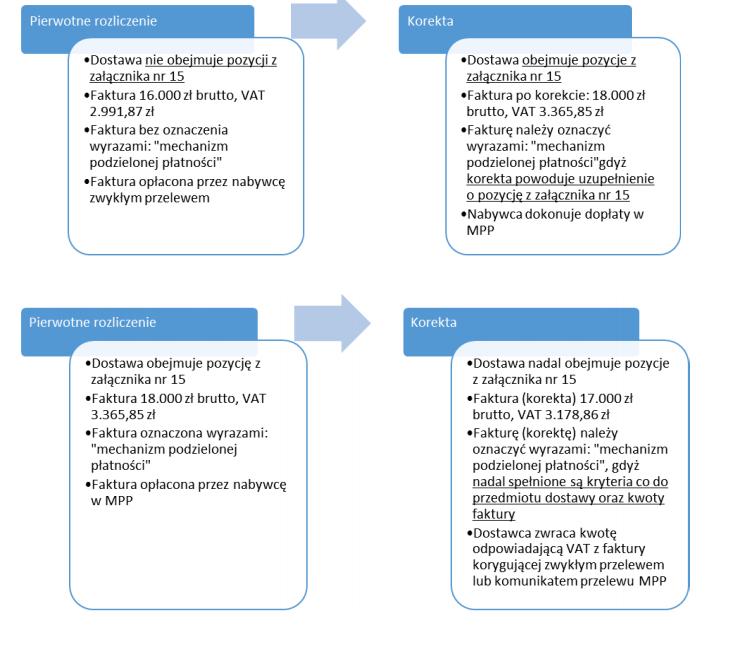

Obowiązki w obligatoryjnym MPP związane z korygowaniem rozliczeń

Z uwagi na powiązanie obligatoryjnego MPP z określonym limitem kwotowym na fakturze oraz ujęciem na niej choćby jednej z pozycji wskazanych w załączniku nr 15 dokonywanie korekt VAT może generować różne obowiązki powiązane z MPP.

Z jednej strony korekta taka może skutkować powstaniem obowiązku zapłaty w MPP, a z drugiej spowodować, że taki obowiązek zniknie.

Poniżej wskazano przykładowe sposoby rozliczania korekt związanych z MPP.

Obligatoryjny MPP a dotychczasowe mechanizmy uszczelniające

Odwrotne obciążenie w obrocie krajowym

Obligatoryjny MPP zastąpił funkcjonujący do 31 października 2019 r. w ustawie o VAT mechanizm odwrotnego obciążenia w obrocie krajowym.

Część transakcji (udokumentowane fakturą do 15 000 zł) objętych dotychczas odwrotnym obciążeniem nie została objęta obowiązkiem rozliczania w mechanizmie podzielonej płatności. W przypadku towarów takie transakcje podlegające wcześniej odwrotnemu obciążeniu objęła odpowiedzialność solidarna nabywcy.

W zakresie takich nabyć podatnik może oczywiście zastosować mechanizm podzielonej płatności na zasadzie dobrowolności.

Zmiany w odpowiedzialności solidarnej

Nabywca (podatnik) odpowiada solidarnie za zaległości podatkowe dostawcy w części podatku proporcjonalnie przypadającej na dostawę, jeżeli (art. 105a ust. 1 ustawy o VAT):

1. dostawa dotyczyła towarów, o których mowa w załączniku nr 15,

2. w momencie dokonania tej dostawy podatnik wiedział lub miał uzasadnione podstawy do tego, aby przypuszczać, że cała kwota podatku przypadająca na dokonaną na jego rzecz dostawę lub jej część nie zostanie wpłacona na rachunek urzędu skarbowego.

Przesłanki negatywne - odpowiedzialności solidarnej nie stosuje się (art. 105a ust. 3 i 4 ustawy o VAT):

1. do nabycia towarów, o których mowa w poz. 92 załącznika nr 15 (benzyny silnikowe, oleje napędowe, gazy przeznaczone do napędu silników spalinowych - w rozumieniu przepisów o podatku akcyzowym), jeżeli:

a) nabycie to jest dokonywane na stacjach paliw lub stacjach gazu płynnego, do standardowych zbiorników pojazdów używanych przez podatników nabywających te towary, do napędu tych pojazdów,

b) dostawy tych towarów dokonuje podatnik dostarczający gaz przewodowy za pośrednictwem własnych sieci przesyłowych lub dystrybucyjnych;

2. jeśli powstanie zaległości podatkowych nie wiązało się z uczestnictwem dostawcy w nierzetelnym rozliczaniu podatku w celu odniesienia korzyści majątkowej;

3. do nabycia towarów, udokumentowanego fakturą, w której kwota należności ogółem przekracza 15 000 zł – nowa przesłanka wyłączająca odpowiedzialność solidarną w sytuacji, gdy zastosowanie znajduje obligatoryjny MPP,

4. w sytuacji, gdy zapłaty za fakturę dokonano z zastosowaniem mechanizmu podzielonej płatności – nowa przesłanka wyłączająca odpowiedzialność solidarną w sytuacji, gdy zastosowano fakultatywny MPP,

5. jeżeli podatnik (nabywca) wykaże, że okoliczności lub warunki, uzasadniające przypuszczenie podatnika, że cała kwota podatku lub jej część przypadająca na dostawę nie zostanie wpłacona na rachunek urzędu skarbowego przez dostawcę, nie miały wpływu na niezapłacenie podatku.

Mając na uwadze ww. założenia, należy wskazać, że odpowiedzialności solidarnej podlegają transakcje, których przedmiotem są towary wymienione w załączniku nr 15, a które jednocześnie z uwagi na brak spełnienia kryterium kwotowego nie podlegają obowiązkowi rozliczenia przy zastosowaniu mechanizmu podzielonej płatności.

Odpowiedzialnością solidarną objęte są towary, które do tej pory rozliczane były w mechanizmie odwrotnego obciążenia oraz pozostałe towary, dla których wprowadzono obowiązkową podzieloną płatność (węgiel, części samochodowe, część elektroniki).

Instytucja ta nie jest natomiast stosowana w zakresie transakcji, których przedmiotem są usługi wymienione w załączniku nr 15. Wprowadzane zasady odpowiedzialności różnią się istotnie od dotychczasowych zasad stosowania również z uwagi na rezygnację z mechanizmu kaucji gwarancyjnej.

Zagadnienia intertemporalne

W przypadku dostaw towarów i usług wymienionych w załącznikach nr 11 i nr 14, które miały miejsce przed 1 listopada 2019 r. a których skutki wystąpią już po 31 października 2019 r., stosuje się regulacje w brzmieniu dotychczasowym (art. 10 ustawy wprowadzającej). A zatem do dostaw dokonanych przed dniem 1 listopada 2019 r. dotychczasowe przepisy znajdą zastosowanie, jeśli po dniu 31 października 2019 r. powstanie obowiązek podatkowy, lub została wystawiona faktura.

Obligatoryjny mechanizm podzielonej płatności znajduje natomiast zastosowanie, gdy po 31 października 2019 r. nastąpi dokonanie dostawy towaru lub świadczenie usługi, powstanie obowiązku podatkowego oraz wystawienie faktury.

Dotychczasowe regulacje mają również zastosowanie w sytuacji, gdy dostawa została dokonana po 31 października 2019 r., ale faktura została wystawiona przed 1 listopada 2019 r.

Korygowanie transakcji z odwrotnym obciążeniem zakończonych przed 1 listopada 2019 r.:

Również dotychczasowe zasady dotyczą podatników, na rzecz których do 31 października 2019 r. dokonano dostawy towarów, które objęte były zasadami stosowania odpowiedzialności solidarnej (towary wymienione w uchylanym załączniku nr 13; zob. art. 12 ustawy wprowadzającej).

W odniesieniu do towarów lub usług, które obecnie objęte są załącznikiem nr 15 natomiast przed zmianą przepisów nie zaliczały się do dostawy towarów lub świadczenia usług z załącznika nr 11 lub załącznika nr 14 sposób postępowania wskazuje następujący przykład.

Przykład:

W dniu 30 października 2019 r. wystawiono fakturę na dostawę węgla kamiennego, a dostawa została dokonana 4 listopada 2019 r. Po dokonaniu dostawy nie należy korygować faktury, gdyż nie wystąpił obowiązek dokonania płatności w MPP skoro faktura została wystawiona przed zmianą przepisów.

Wyjaśnienia wymaga również sposób rozliczenia korekty w przypadku, gdy zaliczka miała miejsce przed 1 listopada 2019 r. i została rozliczona w odwrotnym obciążeniu, a dostawa miała miejsce po 31 października 2019 r. i pozostała kwota została zapłacona zgodnie z zasadami obligatoryjnego MPP.

Przykład obejmuje sytuację, gdy zaliczka za dostawę objętą mechanizmem odwrotnego obciążenia została wpłacona 25 października 2019 r. w kwocie 20 000 zł netto (VAT w kwocie 4 600 zł rozliczony przez nabywcę). Dostawa została dokonana oraz fakturę wystawiono 14 listopada 2019 r. Kwota dopłaty wynikająca z faktury wynosi 60 000 zł netto, VAT 13 800 zł. W dniu 15 grudnia 2019 r. wystawiona zostaje faktura korygująca dokumentująca zwrot połowy towarów tj. 40 000 zł netto. Sposób dokonania korekty uwzględnia proporcjonalność wynikającą z rozliczenia zapłaty zaliczki w mechanizmie odwrotnego obciążenia, przy ostatecznym rozliczeniu transakcji w obligatoryjnym MPP. W tym przypadku proporcja wyniesie 1:3. Na skutek powyższego skorygowaniu ulega:

1. 10 000 zł netto w odniesieniu do zapłaty rozliczonej w mechanizmie odwróconego obciążenia (zmianę w VAT w wysokości 2.300 zł ma obowiązek uwzględnić nabywca w deklaracji za dany okres), ponadto z uwagi na usunięcie z ustawy o VAT informacji podsumowującej w obrocie krajowym dostawca nie dokonuje w tym zakresie żadnej czynności,

2. 30 000 zł netto, oraz 6 900 zł VAT, (VAT rozlicza dostawca).

Uwzględniając specyfikę prawa zamówień publicznych, należy wskazać również na regulacje intertemporalne zapewniające porównywalność ofert złożonych przez oferentów w sytuacji, gdy część z nich wpłynie jeszcze w czasie obowiązywania odwrotnego obciążenia („bez VAT”), a część już w okresie funkcjonowania obowiązkowego MPP („z VAT”), jak również zapewnienia równego traktowania umów zawartych do 31 października 2019 r., jak i po 1 listopada 2019 r. (art. 15 ustawy wprowadzającej).

Zapobiega to sytuacji, w której oferty złożone na „starych” zasadach nie uwzględniałyby VAT, ale w związku z zawarciem umowy po 1 listopada 2019 r. obowiązek podatkowy w podatku VAT powstałby na „nowych” zasadach, obciążając wykonawcę.

Rozszerzona dyspozycyjność środków na rachunku VAT

Rozszerzeniu uległa możliwość przeznaczenia środków zgromadzonych na rachunku VAT w zakresie należności publicznoprawnych (art. 62b ust. 2 Prawa bankowego).

Od 1 listopada 2019 r. środki te podatnik może przeznaczyć nie tylko na zapłatę zobowiązania w VAT, ale również na zapłatę:

- podatku dochodowego od osób prawnych,

- podatku dochodowego od osób fizycznych,

- podatku akcyzowego,

- należności celnych oraz

- składek ZUS.

Obejmuje to również odsetki za zwłokę, czy też wszystkie dodatkowe zobowiązania podatkowe ustalane w podatku VAT.

Powyższy katalog wskazuje również, które należności mogą być egzekwowane z rachunku VAT w ramach realizacji zajęcia na podstawie administracyjnego tytułu wykonawczego.

Poczyniona w tym zakresie zmiana wynika z potrzeby skorelowania, tak jak to miało miejsce dotychczas, zakresu definiującego jak można wykorzystać środki zgromadzone na rachunku VAT z zakresem pozwalającym na obciążenie rachunku VAT na podstawie administracyjnego tytułu wykonawczego.

Zmiany w procedurze uwalniania środków z rachunku VAT

W przypadku braku ustawowo wskazanych negatywnych przesłanek, naczelnik urzędu skarbowego w drodze postanowienia wyraża zgodę na przekazanie środków zgromadzonych na wskazanym przez podatnika rachunku VAT na wskazany przez niego rachunek rozliczeniowy albo rachunek SKOK, powiązany z rachunkiem VAT.

Od 1 listopada 2019 r. podatnik może wnieść na takie postanowienie zażalenie.

Zmianie uległy przesłanki do wydania decyzji o odmowie na uwolnienie środków z rachunku VAT na rachunek rozliczeniowy podatnika.

Rozszerzenie możliwości regulowania środkami znajdującymi się na rachunku VAT również innych podatków powiązane zostało z warunkiem braku zaległości w tych podatkach w przypadku wystąpienia o udzielenie zgody na uwolnienie środków.

Analogicznie w szerszym zakresie badane będzie, czy nie zachodzi uzasadniona obawa nie wykonania zobowiązania podatkowego lub wystąpienia zaległości podatkowych. Badanie to obejmie nie tylko podatek VAT, ale również podatek dochodowy, podatek akcyzowy oraz należności celne.

Rozszerzony został katalog podmiotów mogących występować z wnioskiem o przekazanie środków z rachunku VAT na rachunek rozliczeniowy. Przepisy funkcjonujące do 31 października 2019 r. dopuszczały złożenie takiego wniosku wyłącznie przez podatnika, co w sytuacji rozwiązania spółki cywilnej lub handlowej niemającej osobowości prawnej blokowało drogę do uwolnienia środków zgromadzonych na rachunku VAT. Stąd wprowadzona została możliwość występowania z wnioskiem o uwolnienie środków (na zasadach analogicznych jak dla podatników) również przez byłych wspólników ww. spółek (art. 108b ust. 7 ustawy o VAT).

Na gruncie zmiany w ustawie z dnia 16 listopada 2006 r. o opłacie skarbowej, zwolnieniu z opłaty skarbowej uległa, zgoda na przekazanie środków zgromadzonych na rachunku VAT na wskazany przez podatnika rachunek rozliczeniowy albo rachunek imienny w SKOK, wydawana na podstawie art. 108b ust. 1 ustawy o VAT, na wniosek złożony po 31 października 2019 r.

Płatności zbiorcze

W MPP pojawiła się nowa możliwość dokonywania jednym komunikatem przelewu zapłaty za więcej niż jedną fakturę. W takim przypadku komunikat przelewu musi obejmować wszystkie faktury wystawione dla podatnika w danym okresie od jednego dostawcy i zawierać całą kwotę podatku VAT wykazanego na tych fakturach (art. 108a ust. 3a i 3b ustawy o VAT). Okres ten nie może być krótszy niż jeden dzień i dłuższy niż jeden miesiąc. Przez miesiąc w tym przypadku należy rozumieć miesiąc kalendarzowy, tak jak to jest rozumiane konsekwentnie w całej ustawie.

W takiej sytuacji w komunikacie przelewu zamiast numeru konkretnej faktury płaconej w mechanizmie podzielonej płatności wskazuje się okres, za który dokonywana jest płatność (art. 108a ust. 3c ustawy o VAT. 33). Przyjęcie takiego rozwiązania wychodzi naprzeciw oczekiwaniom podatników, którzy sygnalizowali, że konieczność dokonywania płatności w MPP per faktura stanowi dla nich w pewnych sytuacjach utrudnienie, szczególnie ze względu na stosowane systemy księgowe.

Jeżeli nabywca zdecyduje się zastosować powyższy przepis i dokonać tzw. płatności zbiorczej jednym komunikatem przelewu, wówczas obowiązany jest do zapłaty tym komunikatem wszystkich faktur wystawionych na jego rzecz przez danego wystawcę w danym okresie, bez względu na to, czy faktury te dokumentują transakcje podlegające obowiązkowi stosowania mechanizmu podzielonej płatności, czy też nie.

Przelew zbiorczy musi obejmować wszystkie faktury wystawione dla danego podatnika w danym okresie. Uwzględnić tu trzeba, że przelew zbiorczy obejmuje okres nie krótszy niż jeden dzień.

Zaliczki w MPP

Mechanizm podzielonej płatności znajduje zastosowanie do wpłacanych przed wystawieniem faktury zaliczek (art. 108a ust. 1c ustawy o VAT).

Jeżeli podatnik dokonuje wpłaty na poczet takiej zaliczki, wówczas w komunikacie przelewu w miejsce numeru faktury powinien wpisać wyraz „zaliczka”. Rozwiązanie to dotyczy zarówno obowiązkowego mechanizmu podzielonej płatności, jak i dobrowolnych płatności w tym mechanizmie.

W przypadku zapłaty zaliczki w mechanizmie podzielonej płatności, podatnik powinien być w stanie udokumentować, że płacona przez niego zaliczka dotyczy konkretnej faktury, którą otrzymał po zapłacie zaliczki.

Jeżeli podatnik nie będzie w stanie powiązać konkretnej płatności zaliczki z konkretną fakturą dokumentującą tę zaliczkę, istnieje ryzyko powstania wątpliwości, czy podatnik wywiązał się z obowiązku zapłaty w mechanizmie podzielonej płatności, jeżeli taki obowiązek u niego powstał w związku z tą zaliczką.

W przypadku płatności zaliczek o tym, czy powstaje obowiązek zapłaty w mechanizmie podzielonej płatności decydują zasady ogólne, a więc wartość brutto faktury oraz przedmiot transakcji (nabycie towarów lub usług z załącznika nr 15).

Ponadto należy zauważyć, że zaliczki w MPP nie są objęte systemem płatności zbiorczych. Brzmienie regulacji w powyższym zakresie jednoznacznie odnosi się do opłacania faktur.

Nowe wzory deklaracji

W związku z wprowadzeniem mechanizmu podzielonej płatności zmianie uległy wzory deklaracji dla podatku od towarów i usług. Nowe wzory określa rozporządzenie Ministra Finansów, Inwestycji i Rozwoju z dnia 25 października 2019 r. w sprawie wzorów deklaracji dla podatku od towarów i usług.

Podstawa prawna:

- ustawa z dnia 29 sierpnia 1997 r. - Ordynacja podatkowa (t.j. Dz.U. z 2019 r. poz. 900, z późn. zm.);

- ustawa z dnia 9 sierpnia 2019 r. o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw (Dz.U. z 2019 r. poz. 1751, z późn. zm.);

- ustawa z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz.U. z 2018 r. poz. 2174, z późn. zm.);

- decyzja wykonawcza Rady (UE) 2019/310 z dnia 18 lutego 2019 r. upoważniająca Polskę do wprowadzenia szczególnego środka stanowiącego odstępstwo od art. 226 dyrektywy 2006/112/WE w sprawie wspólnego systemu podatku od wartości dodanej (Dz.Urz. UE L 51/19);

- ustawa z dnia 15 grudnia 2017 r. o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw (Dz.U. z 2018 r. poz. 62, z późn. zm.);

- rozporządzenie Ministra Finansów z dnia 3 grudnia 2013 r. w sprawie wystawiania faktur (Dz.U. z 2013 r., poz. 1485);

- ustawa z dnia 29 sierpnia 1997 r. – Prawo bankowe (t.j. Dz.U. 2018 r. poz. 2187, z późn. zm.);

- ustawa z dnia 23 kwietnia 1964 r. – Kodeks cywilny (t.j. Dz.U. 2019 r. poz. 1145, z późn. zm.);

- ustawa z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (Dz.U. z 2019 r. poz. 1387, z późn. zm.);

- ustawa z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych (Dz.U. z 2019 r. poz. 865, z późn. zm.);

- ustawa z dnia 10 września 1999 r. – Kodeks karny skarbowy (Dz.U. z 2018 r. poz. 1958, z późn. zm.);

- ustawa z dnia 16 listopada 2006 r. o opłacie skarbowej (t.j. Dz.U. z 2019 r. poz. 1000, z późn. zm.);

- rozporządzenie Ministra Finansów, Inwestycji i Rozwoju z dnia 25 października 2019 r. w sprawie wzorów deklaracji dla podatku od towarów i usług (Dz.U. z 2019 r., poz. 2104).

Źródło grafik: www.gov.pl/web/finanse