Co pewien czas powraca dyskusja na temat podatku katastralnego w Polsce. W obecnej konfiguracji politycznej jednak najwyraźniej nikt nie jest zainteresowany przyspieszeniem prac w tym kierunku. To dość osobliwe, gdyż polski system podatkowy, z wyodrębnionymi podatkami leśnym, rolnym, od nieruchomości oraz podatkiem transferowym w postaci podatku od czynności cywilnoprawnych, jawi się na tle Europy jako wyjątkowy. W związku z jego skomplikowaniem (wynikającym z jednej strony ze specyficznego sposobu naliczania podstawy opodatkowania, z drugiej – ze wskazanej wyżej mnogości podatków wynikających z rodzajów nieruchomości podlegającej opodatkowaniu) raczej nie ma podstaw by spodziewać się, że ustawodawca europejski oprze się na polskim systemie podatków od nieruchomości. Warto także zauważyć, że wątpliwe jest także, aby polski ustawodawca w perspektywie najbliższych lat zamierzał w istotny sposób „samodzielnie” zreformować podatki od nieruchomości, zwłaszcza w stronę podatku katastralnego. W odpowiedziach na interpelacje poselskie Minister Finansów konsekwentnie odpowiada, że tego rodzaju prace legislacyjne od 2004 roku nie są prowadzone ani planowane (odpowiedź na interpelację nr 30386 z 2015 roku), także w perspektywie do 2020 roku (odpowiedź na interpelację nr 7475 z 2012 roku). Polski system podatkowy w tym zakresie jest także niesprawiedliwy. W miejsce bowiem opodatkowania podatkiem majątkowym nadmiernej konsumpcji (nierzadko pochodzącej z nieujawnionych źródeł przychodów), opodatkowuje głównie przedsiębiorców, stwarzając tym samym kolejną fiskalną barierę do inwestowania i podejmowania ryzyka gospodarczego. Warto może przyglądnąć się kilku systemom, które mogą w przyszłości stać się wzorcem dla polskiego, lub nawet unijnego ustawodawcy. Większość z nich oparta jest na jakiejś formie podatku katastralnego lub szacowania wartości nieruchomości „na bieżąco”, na potrzeby danej transakcji (dla podatków od przejścia własności nieruchomości) lub dla danego roku podatkowego (w przypadku podatków od własności nieruchomości).

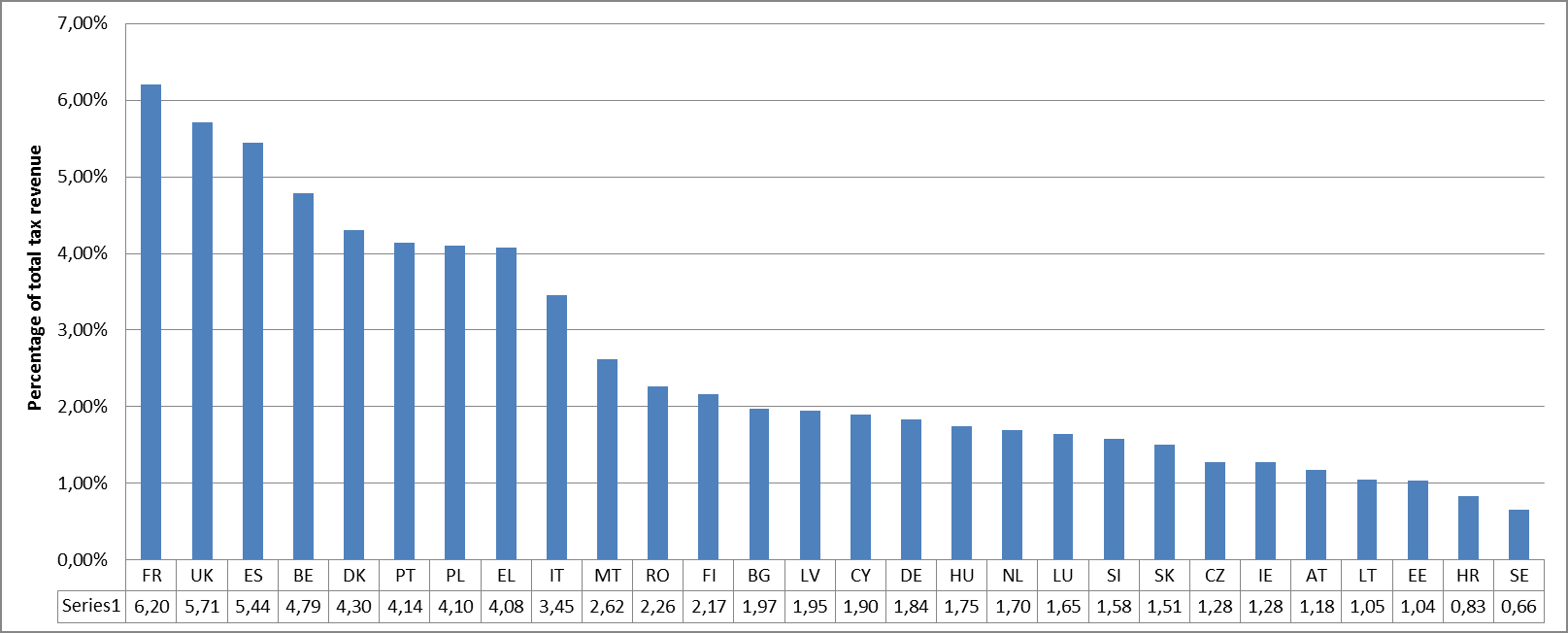

Warto przytoczyć dostępne na stronach internetowych Unii Europejskiej dane dotyczące wartości wpływów z podatków od nieruchomości w odniesieniu do ogółu dochodu z podatków, a także do PKB poszczególnych krajów (skumulowane dane dotyczą roku 2012, przy czym w żadnym z systemów nie doszło w ostatnim czasie do zmian na tyle istotnych, by proporcje wskazane w widocznych poniżej wykresach były w istotnym stopniu zaburzone).

Jak widać z tych zestawień, wybrane przez nas do analizy kraje stanowią rodzaj reprezentatywnej próbki – Hiszpania należy do państw o najwyższych wpływach z podatków od nieruchomości, pozostałe plasują się od nieco poniżej średniej (wynoszącej 2,59% dla pierwszego wykresu i 0,89% dla drugiego) do jednych z najniższych wpływów z podatków od nieruchomości (Austria). Na tym tle Polska, pomimo swego archaicznego systemu, nie wychodzi wcale źle, lokując się zdecydowanie powyżej średniej. Jest to niestety w znacznej części efekt podatku nakładanego na przedsiębiorców.

Podatki od nieruchomości funkcjonują we wszystkich państwach członkowskich UE. Większość z nich opodatkowuje zarówno własność jak i transfer (przeniesienie własności) nieruchomości. Stawki opodatkowania są, co do zasady, dość niskie, ale (w odróżnieniu od innych rodzajów podatków) funkcjonuje bardzo niewiele zwolnień od tego rodzaju podatków. Najistotniejszym problemem zauważalnym we wszystkich systemach jest, rzecz jasna, sposób obliczania podstawy opodatkowania. W większości państw podatek od nieruchomości stanowi w całości albo przeważającej części dochód jednostek samorządu terytorialnego najniższego szczebla (odpowiedników polskich gmin), stąd też często praktykowanym rozwiązaniem jest pozostawienie dookreślenia dokładnych stawek podatku właśnie gminom, które w tym celu wydają akty prawa miejscowego. Dwa systemy podatkowe wydają się szczególnie interesujące. Dość skomplikowany choć skuteczny system hiszpański, oraz system irlandzki, który z jednej strony czyni zadość postulatowi opodatkowywania wartości nieruchomości a nie metrażu, z drugiej strony jest dość prosty w konstrukcji przerzucając obowiązki deklaracyjne na podatnika. Te systemy omówione zostaną w pierwszej części tekstu. W drugiej części omówione zostaną systemy takich państw jak Austria, Czechy, Łotwa oraz Niemcy, które wydają się na tyle reprezentacyjne, że dają obraz tego co w zakresie podatków majątkowych dzieje się w Unii Europejskiej.

Hiszpania

Podatek od nieruchomości

W przypadku Hiszpanii podstawę opodatkowania stanowi wartość katastralna nieruchomości. Stawka podatku jest ustalana przez państwo „widełkowo”, do następczego sprecyzowania przez samorządy. Widełki te to 0,4–1,1% dla nieruchomości miejskich, 0,3–0,9% dla nieruchomości wiejskich. Wartość katastralna jest ustalana administracyjnie poprzez procedurę ogólnego, kolektywnego szacowania, inicjowaną przez dany samorząd w sytuacji zaistnienia istotnych różnic pomiędzy wartościami rynkowymi a katastralnymi danego terenu. Oznacza to, że uaktualnienie wartości katastralnych nie jest, w odróżnieniu od np. Niemiec i Austrii, przeprowadzane w regularnych odstępach czasu dla całego kraju, tylko dla poszczególnych gmin lub ich fragmentów w razie wystąpienia różnic pomiędzy dotychczas wykorzystywanymi wartościami katastralnymi a pojawiającymi się na rynku nieruchomości cenami sprzedaży.

Podatek od zwiększenia wartości kapitałowej nieruchomości w razie jej sprzedaży

W Hiszpanii różnymi formami podatku transferowego (od przejścia własności nieruchomości) obłożeni są zarówno sprzedawca, jak i nabywca nieruchomości. Płatnikiem tego podatku jest sprzedawca nieruchomości, a zobowiązanie do jego zapłaty powstaje w związku z fikcyjnym zwiększeniem wartości gruntów miejskich w Hiszpanii, zabudowanych lub niezabudowanych, w momencie przejścia ich własności. Podstawę opodatkowania stanowi wartość katastralna nieruchomości (obliczana wg wskazań z punktu 2.3.1.) pomnożona przez stawkę procentową uzależnioną od długości czasu posiadania nieruchomości, maksimum 20 lat. Stawka podatku wynosi 30%.

Podatek od przejścia własności nieruchomości

Jak wspomniano, podatkiem od przejścia własności nieruchomości sensu stricto obciążony jest również nabywca nieruchomości. Podstawą opodatkowania jest tym razem wartość rynkowa nieruchomości, a stawka podatku wynosi 6%. Wartość rynkowa jest ustalana biorąc pod uwagę ewentualne obciążenia nieruchomości ograniczonymi prawami rzeczowymi (zmniejszającymi jej wartość).

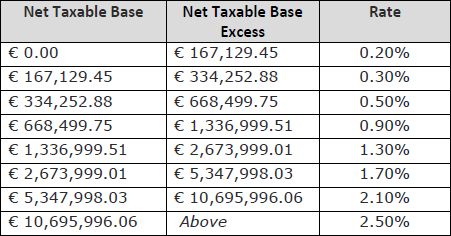

Podatek od majątku

W Hiszpanii istnieje również podatek od majątku, obejmujący również (choć nie tylko) nieruchomości. Z tego właśnie względu został uwzględniony w niniejszym opracowaniu, przy czym ograniczono omówienie go tylko do kwestii dotyczących nieruchomości. Płatnikiem podatku jest posiadacz majątku (w tym nieruchomości). Jeśli płatnik jest rezydentem podatkowym Hiszpanii, opodatkowaniu podlegają wszystkie składniki jego majątku, również znajdujące się poza granicami kraju. Jeśli płatnik nie jest rezydentem, opodatkowaniu podlega tylko jego majątek znajdujący się w Hiszpanii. Podstawą opodatkowania jest wartość netto składnika majątku pomniejszona o wszelkie obciążenia, które zmniejszają jej wartość, oraz o długi płatnika podatku. Stawka podatku wynosi od 0,2–2,5% w zależności od wartości netto składników majątku podlegających opodatkowaniu, zgodnie z poniższą tabelą:

Podatek od majątku podlega pewnym zwolnieniom; dla nieruchomości istotne są następujące: kwota wolna od podatku wynosi 700.000 €, dom, w którym mieszka płatnik podatku, do wartości 300.000 €. Odnośnie sposobu oceny wartości nieruchomości, stanowiącej podstawę opodatkowania – bierze się pod uwagę najwyższą spośród (i) wartości podlegającej opodatkowaniu, (ii) wartości nabycia lub (iii) wartości obowiązującej przy obliczaniu podatku od nieruchomości.

Irlandia

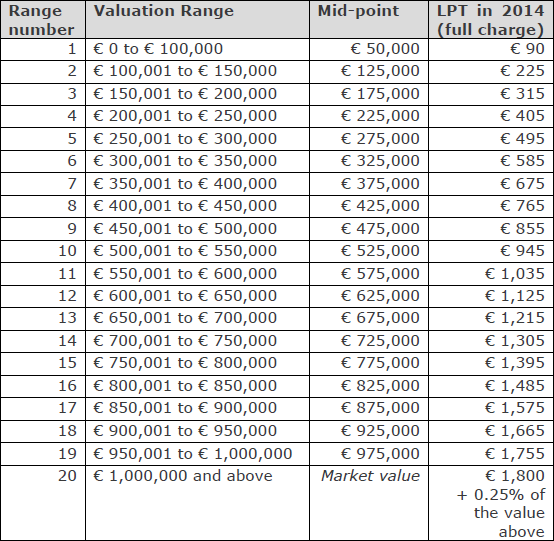

Irlandia jest przykładem specyficznym z kilku powodów. Po pierwsze, nie funkcjonuje tam żadna forma podatku od przejścia własności nieruchomości. Po drugie, bardzo ciekawy (ze względu na jego wygodę i niskie, z punktu widzenia organów podatkowych, koszty) jest sposób wskazywania podstawy opodatkowania.

Obowiązek podatkowy powstaje w razie przysługiwania prawa własności nieruchomości w listopadzie roku poprzedniego. Płatnikiem podatku jest właściciel nieruchomości, definiowany jako osoba uprawniona do posiadania nieruchomości lub pobierania pożytków z niej przez okres co najmniej 20 lat). Podstawą opodatkowania jest co prawda wartość rynkowa nieruchomości, jednak jest ona wskazywana przez jej właściciela; wartość ta musi być oparta na wytycznych zawartych na stronach internetowych Revenue Commissioners – jednostki odpowiedzialnej za administrację podatku od nieruchomości. Oznacza to, że – w odróżnieniu od państw wykorzystujących typowy system katastralny – szacowanie wartości nieruchomości może być dokonywane na bieżąco (eliminacja ryzyka korzystania z przestarzałych danych), a także, że nie wymaga ono angażowania większych środków (sporządzenie typowego ogólnokrajowego wykazu nieruchomości wraz z szacowaniem ich cen jest operacją wymagającą zaangażowania nieraz dziesiątek tysięcy urzędników; w Irlandii całość starań związanych z szacowaniem (zresztą znikomych) jest przerzucona bezpośrednio na obywateli, a na organach podatkowych spoczywa jedynie ewentualna kontrola prawidłowości szacunku dokonanego przez płatnika podatku). Stawką podatku są określone dla poszczególnych przedziałów wartości nieruchomości stałe kwoty, wskazane w tabeli poniżej:

Austria

Podatek od nieruchomości

W Austrii mamy do czynienia z podatkiem od nieruchomości opartym na systemie zaprojektowanym jeszcze w XIX wieku. Podstawę opodatkowania stanowi wartość oszacowania nieruchomości. Stawka podatku ustanawiana jest przez gminy poprzez pomnożenie obowiązującej w skali kraju stawki podatku federalnego, wynoszącej od 0,0050,2% w zależności od rodzaju nieruchomości (jej przeznaczenia – na cele mieszkalne, rolne, leśne, komercyjne), przez współczynnik (do 500%, co oznacza, że maksymalna stawka tego podatku wynosi 1% wartości nieruchomości). Wartość nieruchomości obliczana jest na podstawie Ustawy o podatku od nieruchomości (Grundsteuergesetz) i Ustawy o szacowaniu wartości nieruchomości (Bewertungsgesetz); jest to de facto system katastralny. Ostatnie powszechne szacowanie wartości nieruchomości miało miejsce w 2014 roku, poprzednie – na początku lat 70. XX wieku.

Podatek od przejścia własności nieruchomości

Obowiązek podatkowy powstaje z chwilą odpłatnego nabycia nieruchomości, jej dziedziczenia lub darowizny (w Austrii nie ma podatków od spadków i darowizn, jest to więc jedyna forma opodatkowania tego rodzaju nieodpłatnego nabycia praw w tym kraju). Podstawa opodatkowania jest uzależniona od osoby nabywającej – jeśli jest ona osobą bliską dla zbywcy, podstawę stanowi trzykrotność wartości jednostkowej (Einheitswert), przy czym jeśli ta trzykrotność nie przekraczałaby 30% wartości rynkowej nieruchomości, za podstawę przyjmuje się wartość oszacowania (por. punkt 2.1.1.). Jeśli natomiast nabywca jest osobą obcą dla zbywcy, zasadą jest przyjęcie wartości oszacowania, względnie – jeśli przejście własności następuje pod tytułem darmym – wartość rynkowa nieruchomości, ustalana ad hoc. Stawka podatku wynosi dla osób bliskich 2%, natomiast dla obcych – 3,5%. Wartość jednostkowa (Einheitswert) jest wskazywana przez urząd podatkowy na mocy decyzji; wartość ta jest z reguły znacząco niższa od wartości rynkowej. Opłata intabulacyjna (od wpisu do księgi wieczystej)

Obowiązek podatkowy powstaje z chwilą odpłatnego nabycia nieruchomości, jej dziedziczenia lub darowizny. Podstawa opodatkowania jest uzależniona od formy nabycia. W razie odpłatnego nabycia nieruchomości, podstawą jest cena sprzedaży, natomiast w razie dziedziczenia lub darowizny – wartość rynkowa nieruchomości. Stawka tej opłaty wynosi 1,1%.

Czechy

Podatek od nieruchomości

System podatkowy Czech wykazuje pewne podobieństwa do systemu polskiego w zakresie sposobu jego obliczania. Płatnikiem podatku jest właściciel nieruchomości; gdy nie da się go ustalić, do zapłaty podatku zobowiązany jest posiadacz nieruchomości. Podstawa opodatkowania jest zróżnicowana, uzależniona od rodzaju nieruchomości i jej położenia; dodatkowe współczynniki to powierzchnia nieruchomości oraz współczynnik lub cena wskazana w ustawie. Stawka podatku jest uzależniona od rodzaju nieruchomości i jej położenia. Bierze się pod uwagę wartość podstawową od 2 do 10 koron (dla budynków, powiększana o 0,75 korony za każde piętro ponad parterem), którą mnoży się przez współczynnik od 1 (gminy poniżej 1000 mieszkańców) do 4,5 (Praga). Władze samorządowe mogą ustalić odmienne wartości współczynnika na mocy prawa lokalnego. Podatek od przejścia własności nieruchomości

Płatnikiem podatku jest zbywca nieruchomości (choć możliwe jest odmienne ustalenie w umowie). Podstawą opodatkowania jest wartość nieruchomości pomniejszona o koszt oszacowania wartości nieruchomości. Stawka podatku wynosi 4%. Wartość nieruchomości podlegająca opodatkowaniu jest zazwyczaj określana na podstawie porównania ceny sprzedaży i wartości nieruchomości wyliczonej na potrzeby podatku od nieruchomości. Wartość wyższa spośród nich stanowi podstawę podlegającą opodatkowaniu

Łotwa

Podatek od nieruchomości

Podstawą opodatkowania na Łotwie jest wartość katastralna nieruchomości. Stawka podatku jest ustalana przez gminy, choć istnieją pewne wartości standardowe, uzależnione od rodzaju nieruchomości oraz – w przypadku podatku nakładanego na grunt (traktowany odrębnie od budynków) – położenia nieruchomości w lub poza stolicą – Rygą. Stawki te wynoszą od 0,2%–3%. Wartość katastralna nieruchomości obliczona jest przez odpowiedni urząd w oparciu o wartość rynkową, ustalaną na podstawie odpowiedniej ustawy.

Opłata skarbowa od rejestracji nieruchomości w rejestrze gruntowym

Nabywca nieruchomości obciążony jest obowiązkiem wniesienia opłaty skarbowej od rejestracji (zmiany wpisu) w rejestrze gruntowym. Podstawą opodatkowania jest wyższa spośród dwóch wartości: katastralnej lub określonej w umowie przewidującej przejście własności nieruchomości. Stawka podatku wynosi 2%, przy czym jest podwyższana do 3% jeśli dochodzi do darowizny nieruchomości, albo obniżana do 0,5%, w razie przeniesienia własności nieruchomości na najbliższą rodzinę.

Niemcy

Podatek od nieruchomości

Podobnie jak austriacki, system niemiecki oparty jest na dość starych aktach prawnych i przyjmuje mogące budzić zdziwienie punkty odniesienia (tzw. wartość jednostkowa). Podstawę opodatkowania oblicza się w Niemczech dwustopniowo: najpierw określana jest wartość jednostki gruntu (Einheitswert) – na podstawie wartości i przeznaczenia gruntu (prywatny, komercyjny, rolny itd.); następnie ustala się wartość bazową (Grundsteuermessbetrag) poprzez pomnożenie wskazanej wartości przez współczynnik od 0,0026–0,01 w zależności od rodzaju nieruchomości. Stawka podatku jest zróżnicowana w zależności od Bundeslandu oraz jednej z dwóch kategorii nieruchomości: A = 311% (nieruchomości rolne i leśne) i B = 425% (pozostałe; podane wartości procentowe to średnia). Wartość jednostki gruntu (Einheitswert), stanowiąca podstawę obliczania podstawy opodatkowania, wskazywana jest na podstawie założeń datowanych na 1 stycznia 1935 r. dla nieruchomości położonych w granicach dawnej NRD z wyjątkiem nieruchomości rolnych i leśnych oraz na 1 stycznia 1964 dla nieruchomości położonych w granicach dawnej RFN, w tym dla terenów rolnych i leśnych. Zgodnie z § 21 Ustawy o szacowaniu wartości nieruchomości (Bewertungsgesetz), powszechne szacowanie (Hauptfeststellung) powinno mieć miejsce co 6 lat, przy czym faktycznie wciąż wykorzystywane są wartości z lat 1935 i 1964. Rzecz jasna, rozwiązanie to jest w Niemczech powszechnie krytykowane i od wielu lat trwają prace nad reformą ustawy o podatku od nieruchomości, których końca jednak jak dotąd nie widać.

Podatek od przejścia własności nieruchomości

Zobowiązanie podatkowe powstaje w wyniku przejścia własności nieruchomości oraz sytuacji zbliżonych, np. przejścia własności co najmniej 95% udziałów w spółce posiadającej nieruchomości w Niemczech. Za zapłatę podatku zgodnie z ustawą odpowiadają nabywca i zbywca solidarnie, w praktyce z reguły na podstawie postanowień umownych płaci go nabywca. Podstawę opodatkowania stanowi cena uzgodniona przez strony; w razie braku ceny wyrażonej w pieniądzu przyjmuje się za podstawę szacowania wartość fikcyjną (Grundbesitzwert), obliczana zgodnie z Ustawą o szacowaniu wartości nieruchomości (§ 138 i nn.); stanowić ma ona „faktyczną wartość nieruchomości”, przy czym w praktyce wynosi ona przeciętnie 40–70% wartości rynkowej nieruchomości. Stawka podatku wynosi od 3,5–6,5% (szczegółowo ustalana w prawie krajów związkowych).

Podsumowanie

Z powyższego przeglądu, przy uwzględnieniu także danych uwidocznionych w diagramach dotyczących relacji podatków od nieruchomości do PKB i ogólnych wpływów z podatków, wyciągnąć można kilka następujących wniosków:

w Europie dość popularne są rozwiązania podatkowe oparte na katastrze nieruchomości, uwzględniającym wartość nieruchomości; wprowadzenie jednak takiego systemu „od zera” mogłoby się wiązać, szczególnie w krajach takich jak Polska, z dużymi kosztami – zarówno dla budżetu państwa (wydatki związane z powszechnym szacowaniem wartości nieruchomości) jak i społecznymi (podatek taki mógłby być bardzo dotkliwy dla tych obywateli, których jedynym istotnym składnikiem majątku jest np. odziedziczony dom, od którego wartości corocznie musieliby płacić odsetkowy podatek, który mógłby się w relacji do ich zarobków okazać bardzo wysoki).

Uwagę przykuwa rozwiązanie irlandzkie, oparte de facto również na szacowaniu wartości nieruchomości, przy czym ze względu na dokonywanie go przez samych płatników podatków, koszty tego rozwiązania dla budżetu są znikome. Jednocześnie zwraca uwagę fakt, że wpływy z podatku od nieruchomości są w Irlandii bardzo niskie (brak podatku transferowego oraz prawdopodobnie dość niska wartość rynku nieruchomości). Mimo wszystko, ze względu na „wygodę” tego rozwiązania z punktu widzenia budżetu państwa, nie należy wykluczać uznania go za jeden z punktów wyjścia w razie wszczęcia faktycznych prac nad harmonizacją podatków od nieruchomości w skali Unii Europejskiej.

Także rozwiązanie hiszpańskie, zgodnie z którym opodatkowuje się wiele podmiotów (zbywca oraz nabywca nieruchomości, zamożny właściciel nieruchomości (podatek od majątku), każdy właściciel nieruchomości), szczególnie w zestawieniu ze stosunkowo wysokimi wpływami z tych podatków w Hiszpanii (z podobną sytuacją mamy do czynienia w nie analizowanej tutaj Francji, gdzie osobno opodatkowuje się posiadanie nieruchomości oraz jej własność; wpływy z tego podatku są najwyższe w Europie), może być brane pod uwagę przez ustawodawcę europejskiego przy opracowywaniu ewentualnych dokumentów harmonizacyjnych.