17 marca i 3 lipca 2017 r. 2017 r. i Ministerstwo Finansów objaśniło zasady stosowania mechanizmu odwróconego obciążenia w transakcjach dotyczących świadczenia usług budowlanych od 1 stycznia 2017 r.

Dlaczego warto poznać objaśnienia resortu finansów w sprawie odwrotnego obciążenia VAT?

Ogólne wyjaśnienia przepisów prawa podatkowego (objaśnienia podatkowe) dotyczące stosowania tych przepisów wydawane na podstawie art. 14a § 1 pkt 2 ustawy z dnia 29 sierpnia 1997 r. - Ordynacja podatkowa (Dz.U. z 2017 r., poz. 201). Zgodnie z art. 14n § 4 ww. ustawy zastosowanie się przez podatnika w danym okresie rozliczeniowym do objaśnień podatkowych powoduje objęcie go ochroną przewidzianą w art. 14k–14m tej ustawy (czyli podobną jak w przypadku interpretacji podatkowych). Dlatego dalej przedstawione zostały informacje podane w objaśnieniach podatkowych resortu finansów z 17 marca 2017 r.

Na czym polegają zmiany w odniesieniu do rozliczania niektórych usług budowlanych zgodnie z mechanizmem odwróconego obciążenia?

1 stycznia 2017 r. weszła w życie ustawa z dnia 1 grudnia 2016 r. o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw (Dz.U. poz. 2024). Nowelizacja ta wprowadziła szereg zmian w ustawie z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz.U. z 2016 r. poz. 710, z późn. zm.; tzw. ustawa o VAT). Zmiany są nakierowane zasadniczo na uszczelnienie systemu podatku VAT i poprawę ściągalności tego podatku.

Jedną z wprowadzonych zmian jest rozszerzenie zakresu stosowania tzw. mechanizmu odwróconego obciążenia o transakcje, których przedmiotem są usługi budowlane.

Omawiane zmiany dotyczą zastosowania mechanizmu odwróconego obciążenia w odniesieniu do usług budowlanych świadczonych przez podwykonawców - usługi te od 1 stycznia 2017 r. są objęte mechanizmem odwróconego obciążenia.

Na czym polega mechanizm odwróconego obciążenia?

Mechanizm odwróconego obciążenia zakłada, że zobowiązanym do rozliczenia podatku należnego od dokonanej czynności podlegającej opodatkowaniu VAT jest nabywca towarów lub usług. Mechanizm ten jest wyjątkiem od reguły ogólnej, zgodnie z którą rozliczenia tego podatku dokonuje sprzedawca, który dokonuje dostawy towarów lub świadczy usługę.

Identyfikacja usług podlegających mechanizmowi odwróconego obciążenia

Lista usług budowlanych objętych nowymi zasadami rozliczania podatku VAT jest listą zamkniętą i została określona w załączniku nr 14 do ustawy o VAT w poz. 2-48. Tam w załączniku zostały ujęte następujące usługi:

- roboty budowlane związane ze wznoszeniem:

- budynków mieszkalnych (prace związane z budową nowych budynków, przebudową lub remontem istniejących budynków),

- budynków niemieszkalnych (prace związane z budową nowych budynków, przebudową lub remontem istniejących budynków),

- roboty ogólnobudowlane związane z budową:

- autostrad, dróg, ulic i innych dróg dla pojazdów i pieszych oraz budową pasów startowych,

- dróg szynowych i kolei podziemnej,

- mostów i tuneli,

- rurociągów przesyłowych,

- sieci rozdzielczych, włączając prace pomocnicze,

- systemów irygacyjnych (kanałów), magistrali i linii wodociągowych, obiektów do uzdatniania wody i oczyszczania ścieków oraz stacji pomp,

- przesyłowych linii telekomunikacyjnych i elektroenergetycznych,

- rozdzielczych linii telekomunikacyjnych i elektroenergetycznych,

- elektrowni,

- nabrzeży, portów, tam, śluz i związanych z nimi obiektów hydrotechnicznych,

- obiektów produkcyjnych i górniczych,

- stadionów i boisk sportowych,

- pozostałych obiektów inżynierii lądowej i wodnej, gdzie indziej niesklasyfikowane,

- roboty związane z:

- wierceniem studni i ujęć wodnych oraz instalowaniem zbiorników septycznych,

- rozbiórką i burzeniem obiektów budowlanych,

- przygotowaniem terenu pod budowę, z wyłączeniem robót ziemnych,

- zakładaniem izolacji,

- zakładaniem ogrodzeń,

- wykładaniem podłóg i ścian lastryko, marmurem, granitem lub łupkiem,

- wykładaniem podłóg i ścian (włączając tapetowanie), gdzie indziej niesklasyfikowane,

- zakładaniem izolacji przeciwwilgociowych i wodochronnych,

- montowaniem i demontowaniem rusztowań,

- fundamentowaniem, włączając wbijanie pali,

- montażem i wznoszeniem konstrukcji z elementów prefabrykowanych,

- roboty ziemne: roboty związane z kopaniem rowów i wykopów oraz przemieszczaniem ziemi,

- roboty związane z wykonywaniem:

- wykopów i wierceń geologiczno-inżynierskich,

- instalacji elektrycznych służących bezpieczeństwu,

- pozostałych instalacji elektrycznych,

- instalacji wodno-kanalizacyjnych i odwadniających,

- instalacji cieplnych, wentylacyjnych i klimatyzacyjnych,

- instalacji gazowych,

- wykładaniem posadzek i oblicowywaniem ścian,

- elementów dekoracyjnych,

- pozostałych wykończeniowych robót budowlanych, gdzie indziej niesklasyfikowanych,

- konstrukcji dachowych,

- pozostałych prac dekarskich,

- pozostałych specjalistycznych robót budowlanych, gdzie indziej niesklasyfikowanych,

- pozostałe roboty instalacyjne, gdzie indziej niesklasyfikowane,

- roboty tynkarskie,

- roboty instalacyjne stolarki budowlanej,

- roboty malarskie,

- roboty szklarskie,

- roboty betoniarskie,

- roboty związane ze wznoszeniem:

- konstrukcji stalowych,

- konstrukcji z cegieł i kamienia.

Usługi budowlane podlegające mechanizmowi odwróconego obciążenia, wymienione w załączniku nr 14 do ustawy o VAT, są identyfikowane przy pomocy Polskiej Klasyfikacji Wyrobów i Usług (PKWiU).

Żeby dokonać samodzielnej identyfikacji świadczonej usługi, można skorzystać z wyszukiwarki na stronie Głównego Urzędu Statystycznego - pod adresem: http://stat.gov.pl/Klasyfikacje/

Przy identyfikacji usług trzeba pamiętać, że dla celów VAT, do końca 2017 roku do identyfikacji usług należy posługiwać się PKWiU z 2008 r. oraz wytycznymi metodologicznymi do tej klasyfikacji.

Ustawa o VAT nie nakłada obowiązku posiadania opinii klasyfikacyjnej GUS odnośnie zakwalifikowania usługi do danej grupy PKWiU. W przypadku zaistnienia wątpliwości można jednak wystąpić o wydanie takiej opinii, szczególnie w sytuacji, gdy usługodawca lub usługobiorca nie jest pewien, czy dana usługa mieści się w określonym w załączniku nr 14 do ustawy o VAT grupowaniu PKWiU. W tej sprawie można wystąpić do Ośrodka Klasyfikacji i Nomenklatur Urzędu Statystycznego w Łodzi o wydanie stosownej opinii. Dane adresowe ośrodka: Ośrodek Klasyfikacji i Nomenklatur Urzędu Statystycznego w Łodzi, ul. Suwalska 29, 93-176 Łódź, e-mail: KlasyfikacjeUSLDZ@stat.gov.pl

Przykłady, jak podatnik powinien dokonać rozliczenia VAT

- Podatnik - w ramach przyjętego zlecenia na wybudowanie budynku wielokondygnacyjnego - musi też przygotować teren pod budowę i dokonać m.in. wykopu pod fundamenty. Do wykonania tych prac podatnik wynajął koparkę, niemniej jednak z uwagi na fakt, że w swoich zasobach kadrowych ma pracownika z odpowiednimi uprawnieniami – zdecydował się na wynajęcie sprzętu bez operatora. Jak podatnik powinien dokonać rozliczenia podatku?

Zgodnie z objaśnieniami w PKWiU w Sekcji F „Obiekty budowlane i roboty budowlane”, dział ten nie zawiera usług w zakresie wynajmu sprzętu bez operatora; usługi takie są sklasyfikowane w PKWiU 77.32.10.0, tym samym - ponieważ nie są one wymienione w załączniku nr 14 do ustawy o VAT - podlegają rozliczeniu na ogólnych zasadach.

- Podatnik przyjął zlecenie na wybudowanie mostu. W ramach wykonania tego zlecenia z uwagi na gabaryty elementów budowlanych podatnik podjął decyzję o konieczności przeprowadzenia torów do miejsca budowy. Do wykonania tych prac wynajął spychacz (celem przygotowania pasa pod montaż wypożyczonych torów dojazdowych oraz położenie torów), wraz z operatorem tego sprzętu (tory po wybudowaniu mostu zostaną zdemontowane). Czy taka usługa będzie musiała być rozliczona zgodnie z mechanizmem odwróconego obciążenia?

Zgodnie z objaśnieniami w PKWiU w Sekcji F „Obiekty budowlane i roboty budowlane”, wynajem sprzętu z operatorem należy klasyfikować w zakresie tego działu w odpowiednich grupowaniach obejmujących roboty budowlane wykonywane z jego użyciem. Wynajem spychacza z obsługą mieści się w załączniku nr 14 pod pozycją 48: „Roboty związane z wykonywaniem pozostałych specjalistycznych robót budowlanych, gdzie indziej niesklasyfikowanych” (PKWiU 43.99.90.0), usługa ta będzie podlegała rygorom rozliczenia VAT w ramach odwróconego obciążenia - wyjaśnił resort finansów.

Jaki podmiot jest zobowiązany do rozliczenia podatku od usługi budowlanej zgodnie z mechanizmem odwróconego obciążenia?

Do rozliczenia podatku od takiej transakcji przy zastosowaniu mechanizmu odwróconego obciążenia obowiązane są osoby prawne, jednostki organizacyjne niemające osobowości prawnej oraz osoby fizyczne nabywające usługi wymienione w załączniku nr 14 w poz. 2-48 do ustawy o VAT, jeżeli łącznie spełnione są następujące warunki:

- usługodawcą jest podatnik, o którym mowa w art. 15 ww. ustawy, u którego sprzedaż nie jest zwolniona od podatku na podstawie art. 113 ust. 1 i 9 (zarejestrowany jako podatnik VAT czynny),

- usługobiorcą jest podatnik, o którym mowa w art. 15, zarejestrowany jako podatnik VAT czynny,

- usługodawca świadczy usługi jako podwykonawca.

W praktyce, przy spełnieniu powyższych warunków, nabywca usług budowlanych wymienionych w poz. 2-48 załącznika nr 14 do ustawy o VAT świadczonych przez podwykonawcę stanie się odpowiedzialny za rozliczenie tego podatku. Oznacza to, że nabywca jednocześnie zadeklaruje oraz co do zasady odliczy ten podatek (jeżeli ma pełne prawo do odliczenia), czyli faktycznie dokona rozliczenia „księgowego” kwot podatku, bez angażowania środków na kwotę podatku przy dokonywaniu płatności za usługę usługodawcy.

Co ważne, na potrzeby stosowania tego mechanizmu w odniesieniu do usług budowlanych nie został ustanowiony żaden limit transakcyjny (tak jak np. w odniesieniu do dostaw towarów z kategorii elektroniki), przez co nie ma konieczności definiowania świadczonych usług pod kątem uznania ich za wykonywane (bądź nie) w ramach jednolitej transakcji.

Jak sprawdzić status podatkowy kontrahenta?

Jeśli podatnik chce się upewnić co do statusu podatkowego kontrahenta (a więc, czy jest on zarejestrowany jako podatnik VAT czynny), to może zrobić to na 2 sposoby:

- może potwierdzić ten status wnioskując do naczelnika urzędu skarbowego o wydanie przez niego stosownego zaświadczenia na podstawie art. 96 ust. 13 ustawy o VAT,

- może skorzystać z usługi Ministerstwa Finansów w zakresie bazy podatników on-line pod adresem: http://www.finanse.mf.gov.pl/pp/wyszukiwarki

Usługa „Sprawdzenie statusu podmiotu w VAT” jest dostępna na Portalu Podatkowym. Portal Podatkowy i jego funkcjonalności są dostępne także na urządzeniach mobilnych, które posiadają zainstalowane kompatybilne przeglądarki. Umożliwia to praktycznie weryfikację podatnika w zakresie VAT z każdego miejsca.

Ustalenie, czy dany podmiot jest podatnikiem, jest możliwe po podaniu właściwego identyfikatora NIP.

Jak należy rozumieć pojęcie „podwykonawca”?

Ustawa o VAT nie definiuje pojęcia podwykonawcy, więc dla prawidłowego rozumienia terminu „podwykonawca” wystarczające jest posłużenie się powszechnym jego znaczeniem wynikającym z wykładni językowej. Zgodnie z definicją zawartą w internetowym wydaniu Słownika języka polskiego: „podwykonawca – to firma lub osoba wykonująca pracę na zlecenie głównego wykonawcy” (zob. http://sjp.pwn.pl/sjp/podwykonawca;2503008).

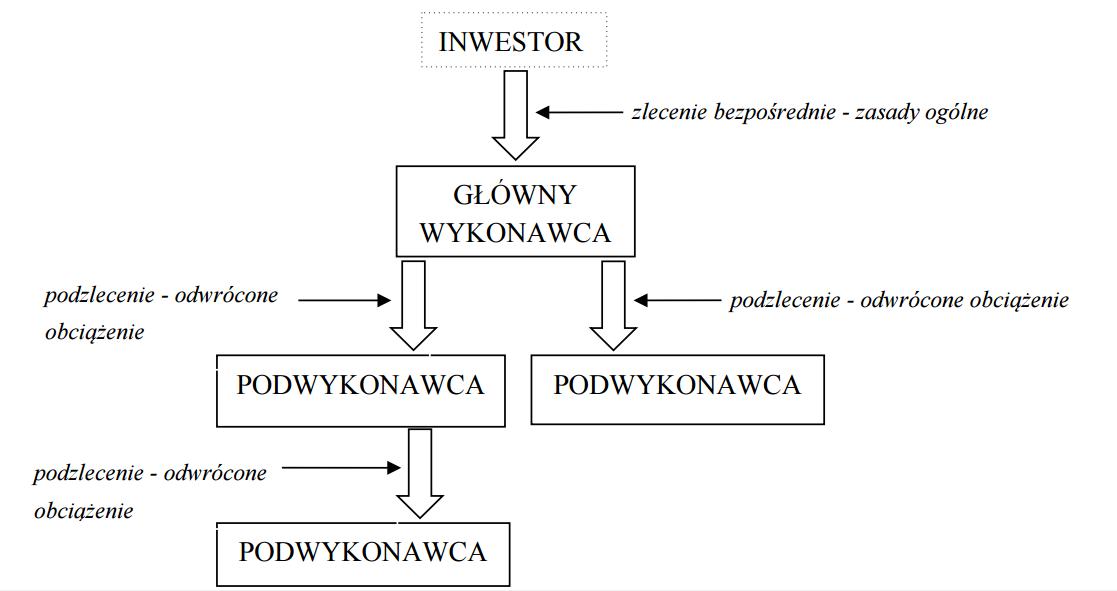

Co istotne, jeśli „generalny/główny wykonawca” zleci wykonanie usług w ramach swojej umowy zawartej z inwestorem kolejnemu podatnikowi, to wtedy ten podatnik staje się jego podwykonawcą.

Każdy kolejny podatnik w takim szeregu zleceń staje się podwykonawcą w stosunku do „generalnego/głównego wykonawcy”, niezależnie od liczby dalszych podzleceń usługi.

Podzlecone usługi budowlane zostaną opodatkowane na zasadzie odwróconego obciążenia, a więc przy dalszych „podzleceniach” przyjąć należy, iż podwykonawca „podzlecający” usługę kolejnemu podatnikowi jest – w stosunku do tego podwykonawcy – głównym wykonawcą swojego zakresu prac (i rozliczy „podzlecone” usługi budowlane na zasadzie odwróconego obciążenia).

Poniższy schemat pokazuje przykładowy szereg zleceń w ramach tej samej inwestycji. Inwestor, np. deweloper, zleca podatnikowi (głównemu wykonawcy) budowę nieruchomości. Wykonawca ten część prac wykonuje samodzielnie, część prac zleca kolejnym podatnikom (podwykonawcom). Jeden z podwykonawców zleca część prac kolejnemu podatnikowi, który z punktu widzenia mechanizmu odwróconego obciążenia także jest uznany za podwykonawcę.

Każdy kolejny podatnik w takim szeregu zleceń również będzie uznany za podwykonawcę. Wszystkie usługi świadczone na poniższym schemacie są usługami wymienionymi w załączniku nr 14 do ustawy o VAT.

Transakcje, których przedmiotem jest świadczenie wymienionych w załączniku nr 14 do ustawy o VAT usług budowlanych, realizowane przez generalnego wykonawcę bezpośrednio na rzecz inwestora (np. dewelopera budowlanego), podlegają opodatkowaniu według zasad ogólnych - a więc podatek rozliczany jest przez generalnego wykonawcę, a inwestor otrzymuje fakturę na kwotę należności za wykonane usługi, zawierającą VAT. W takim przypadku mechanizm odwróconego obciążenia nie ma zastosowania.

Natomiast każde dalsze zlecenie usług kolejnym podatnikom (podwykonawcom) będzie już rozliczone zgodnie z mechanizmem odwróconego obciążenia. W takiej sytuacji do rozliczenia podatku jest zobowiązany nabywca usług, który otrzyma od podwykonawcy fakturę z kwotą netto, bez VAT (rozliczenie takich usług jest opisane w następnym podrozdziale).

Co ważne, fakt zgłoszenia, albo nie, inwestorowi powierzenia prac podwykonawcy - pozostaje bez wpływu na posiadanie statusu podwykonawcy w rozumieniu ustawy o VAT. Status podwykonawcy wynika bowiem bezpośrednio z zawartych pisemnych umów, a w przypadku ich braku – świadczą o tym statusie okoliczności i charakter wykonywanych usług.

Jak należy udokumentować i rozliczyć usługę objętą odwróconym obciążeniem?

Usługodawca wystawia fakturę, która nie zawiera: kwoty podatku, stawki podatku ani kwoty brutto.

Wystawiona faktura powinna zaś zawierać adnotację „odwrotne obciążenie”.

Usługodawca, wypełniając deklarację (miesięczną VAT-7 lub kwartalną VAT-7K), wskazuje w części C w poz. 31 podstawę opodatkowania z tytułu świadczenia usług budowalnych objętych mechanizmem odwróconego obciążenia. Nie wykazuje natomiast w tym zakresie podatku należnego. Nie wypełnia zatem poz. 34 ww. deklaracji – pozycję tę wypełnia wyłącznie nabywca.

Nabywca obowiązany jest więc do wykazania w deklaracji podatku należnego i jednocześnie – co do zasady – ma prawo do odliczenia podatku naliczonego od tych transakcji. W praktyce zatem dokonuje on księgowego rozliczenia podatku naliczonego i należnego w tej samej deklaracji.

Usługobiorca w takim przypadku płaci kwotę netto, czyli nie przekazuje kwoty podatku usługodawcy, jak to miałoby miejsce w przypadku usługi rozliczanej na zasadach ogólnych.

Usługodawca ma także obowiązek złożenia informacji podsumowującej w obrocie krajowym, którą składa - za pomocą środków komunikacji elektronicznej – w terminie do 25- tego dnia miesiąca następującego po miesiącu, w którym powstał obowiązek podatkowy z tytułu wykonania tych usług. Wskazuje w niej usługobiorcę i wartość zrealizowanego świadczenia usług (część D informacji podsumowującej VAT-27). Obowiązek ten dotyczy wszystkich dostaw towarów i świadczenia usług objętych mechanizmem odwróconego obciążenia, nie tylko tych świadczonych na rynku usług budowlanych.

Co istotne, przy rozliczaniu podatku naliczonego należy pamiętać o zmianach wprowadzonych w art. 86 ust. 10b ustawy o VAT; a mianowicie od 1 stycznia 2017 r. uległy modyfikacji warunki realizacji prawa do obniżenia kwoty podatku należnego o kwotę podatku naliczonego w przypadku transakcji, w których na nabywcy spoczywa obowiązek wykazania podatku należnego. Prawo do takiego obniżenia podatku należnego skorelowane jest z wykazaniem przez podatnika kwoty należnego podatku w deklaracji podatkowej, w której jest obowiązany rozliczyć ten podatek.

Czynności, do których zasada ta ma zastosowanie, dotyczą m.in. nabycia towarów i usług rozliczanego w ramach odwróconego obciążenia.

Nie zmieniła się natomiast zasada, że prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego powstaje za okres, w którym w odniesieniu do tych transakcji powstał obowiązek podatkowy.

W przypadku transakcji objętych odwróconym obciążeniem warunkiem zastosowania tej zasady jest uwzględnienie przez podatnika kwoty podatku należnego z tytułu tych transakcji w deklaracji podatkowej, w której jest on obowiązany rozliczyć ten podatek, nie później niż w terminie 3 miesięcy od upływu miesiąca, w którym w odniesieniu do nabytych towarów lub usług powstał obowiązek podatkowy (to nowy warunek). Oznacza to, że zgodnie z nowym rozwiązaniem dla obniżenia kwoty podatku należnego o kwotę podatku naliczonego istotne jest równoczesne uwzględnienie kwoty podatku należnego we właściwej deklaracji podatkowej (tzn. tej, w której rozlicza się VAT z uwzględnieniem terminu powstania obowiązku podatkowego), przy czym nie może to nastąpić później niż w ciągu trzech miesięcy od upływu miesiąca, w którym powstał obowiązek podatkowy z tytułu wymienionych czynności.

Jeśli nastąpi to w terminie późniejszym, to podatnik nie utraci prawa do odliczenia podatku, ale wykona je w deklaracji podatkowej składanej „na bieżąco”. Nowa regulacja zakłada bowiem, że w przypadku uwzględnienia przez podatnika kwoty podatku należnego w deklaracji podatkowej, w której jest on obowiązany rozliczyć ten podatek, w terminie późniejszym niż wynikający z nowej zasady, podatnik może odpowiednio zwiększyć kwotę podatku naliczonego w rozliczeniu za okres rozliczeniowy, w odniesieniu do którego nie upłynął jeszcze termin do złożenia deklaracji podatkowej.

Tym samym przekroczenie ww. 3-miesięcznego terminu rodzi następujące konsekwencje:

- podatek należny: podatnik koryguje „in plus” kwotę podatku należnego poprzez złożenie korekty deklaracji podatkowej za okres, w którym był on obowiązany go rozliczyć, tj. za okres, w którym powstał obowiązek podatkowy z tytułu określonej transakcji;

- podatek naliczony: podatnik zwiększa kwotę podatku naliczonego w deklaracji podatkowej składanej za okres rozliczeniowy, w stosunku do którego nie upłynął jeszcze termin do jej złożenia, tj. na bieżąco.

Stosowanie mechanizmu odwróconego obciążenia do aktualnie realizowanych inwestycji (inwestycje w toku)

Przepisy wprowadzone ustawą zmieniającą stosuje się do usług, które zostały wykonane od 1 stycznia 2017 r. Stąd istotne jest, aby znać zasady dotyczące ustalania momentu wykonania oraz momentu powstania obowiązku podatkowego dla usług budowlanych.

Przy ustalaniu momentu wykonania usługi należy stosować przepisy art. 19a ust. 1-3 ustawy o VAT, co oznacza, że:

- za moment wykonania usługi należy uznać moment jej faktycznego zrealizowania,

- usługę przyjmowaną częściowo (określoną część podzielnej w sensie gospodarczym usługi) uważa się za wykonaną w odniesieniu do tej części usługi, dla której określono zapłatę,

- usługę, dla której w związku z jej świadczeniem ustalane są następujące po sobie terminy płatności lub rozliczeń, uznaje się za wykonaną z upływem każdego okresu, do którego odnoszą się te płatności lub rozliczenia, do momentu zakończenia świadczenia tej usługi,

- usługę świadczoną w sposób ciągły przez okres dłuższy niż rok, dla której w związku z jej świadczeniem w danym roku nie upływają terminy płatności lub rozliczeń, uznaje się za wykonaną z upływem każdego roku podatkowego, do momentu zakończenia świadczenia tej usługi.

Przez rok należy rozumieć 12 kolejnych następujących po sobie miesięcy.

Co istotne, wprowadzone regulacje nie przewidują wyłączenia z mechanizmu odwróconego obciążenia transakcji dokonywanych w ramach umów realizowanych (w toku) na dzień 1 stycznia 2017 r.

Biorąc pod uwagę specyfikę świadczenia usług budowlanych, wyodrębnienie części usług, celem ustalenia sposobu ich opodatkowania (przy zastosowaniu mechanizmu odwróconego obciążenia lub na zasadach ogólnych) nie powinno stanowić trudności, zwłaszcza że bardzo często poszczególne elementy (usługi) składowe usługi kompleksowej są wykonywane przez różnych podwykonawców i są wykonywane najczęściej etapami (odbiory częściowe).

Przykłady stosowania mechanizmu odwróconego obciążenia do usług budowlanych

- Podatnik A (podatnik VAT czynny) na podstawie umowy zawartej z inwestorem jest generalnym wykonawcą inwestycji budowy elektrowni węglowej. Elektrownia ta będzie wyposażona w nowoczesny system odzyskiwania energii ze spalin, co - oprócz urządzeń do produkcji energii ze spalania węgla - wymaga zainstalowania specjalnego urządzenia. Zadaniem generalnego wykonawcy jest budowa podstawowej części inwestycji związanej z produkcją energii ze spalanego surowca. W tym zakresie korzysta on z usług podwykonawców – B i C (podatnicy VAT czynni), którzy wykonują wynikające z umowy z A określone usługi ogólnobudowlane.

Wykonanie prac związanych z instalacją specjalnego urządzenia do odzyskiwania energii ze spalin (wzniesienie odrębnego budynku i budowa instalacji łączącej go z urządzeniami do produkcji energii) zostało zlecone przez podatnika A podatnikowi D (podatnik VAT czynny). Prace budowlane i instalacyjne tego rodzaju wymagają bowiem specjalistycznego sprzętu i przede wszystkim doświadczenia, a tym właśnie dysponuje podatnik D. Wiąże się to też z określonymi gwarancjami, których podatnik D udziela na wykonane przez siebie usługi.

Rozliczenie podatku VAT w takim scenariuszu gospodarczym będzie następujące:

- usługi świadczone przez B i C na rzecz A – przy zastosowaniu mechanizmu odwróconego obciążenia → VAT zostanie rozliczony przez A,

- usługi świadczone przez A na rzecz inwestora – przy zastosowaniu zasad ogólnych → podatek zostanie rozliczony przez A, ponieważ działa on bezpośrednio na zlecenie inwestora,

- usługi świadczone przez D na rzecz A – przy zastosowaniu mechanizmu odwróconego obciążenia → VAT zostanie rozliczony przez A.

- W związku z nagłymi problemami kadrowymi, przed jakimi stanął B, którego zadaniem było wykonanie fundamentu pod jeden z budynków elektrowni, zlecił on wykonanie tych prac podatnikowi D, który w tym okresie – oczekując na specjalistyczny sprzęt do montażu instalacji - był w stanie wykonać te proste prace.

W takiej sytuacji D stał się podwykonawcą B - tzn. VAT od wykonanych przez D na rzecz B usług budowlanych powinien zostać rozliczony przy zastosowaniu mechanizmu odwróconego obciążenia → podatek VAT zostanie rozliczony przez B.

- Załóżmy teraz inny przypadek, że D działa na zlecenie A. Należy wtedy uznać, że D działa jako podwykonawca A.

W takim przypadku ma zastosowanie odwrócone obciążenie i podatek rozliczy A.

- Podatnik A (podatnik VAT czynny) i podatnik B (podatnik VAT czynny) działają bezpośrednio na zlecenie właściciela budynku biurowego (podatnik VAT czynny). Przedmiotem zawartych umów jest remont lokali użytkowych, znajdujących się w budynku biurowym. Właściciel - na podstawie zawartych umów z najemcami (najemcy są zobowiązani m.in. do ponoszenia kosztów remontów ich lokali, ale do przeprowadzenia tych remontów na rzecz najemców jest zobowiązany właściciel), będących podatnikami VAT czynnymi - wystawia faktury dokumentujące świadczenie usług budowalnych (remontowych) w części dotyczących wynajmowanych lokali.

Rozliczenie podatku w takim scenariuszu gospodarczym będzie następujące:

- usługi świadczone przez A na rzecz właściciela – przy zastosowaniu mechanizmu odwróconego obciążenia → podatek VAT zostanie rozliczony przez właściciela,

- usługi świadczone przez B na rzecz właściciela – przy zastosowaniu mechanizmu odwróconego obciążenia → podatek VAT zostanie rozliczony przez właściciela,

- usługi świadczone przez właściciela na rzecz najemców → przy zastosowaniu zasad ogólnych → podatek VAT zostanie rozliczony przez właściciela, gdyż działa on w tej konkretnej sytuacji na rzecz najemców jako wykonawca usług.

- Podatnik A (podatnik VAT czynny) działa bezpośrednio na zlecenie inwestora i jest generalnym wykonawcą inwestycji budowy budynku wielorodzinnego, korzysta przy tym z usług swoich podwykonawców – podatników VAT czynnych B i C. Podatnik B, do którego zadań należy wykonanie prac wykończeniowych wewnątrz budynku, podzleca realizację niektórych usług podmiotom: D (podatnikowi VAT czynnemu) oraz E (podatnikowi korzystającemu ze zwolnienia podmiotowego ze względu na małą skalę działalności).

Rozliczenie podatku VAT w takim scenariuszu gospodarczym będzie następujące:

- usługi świadczone przez D na rzecz B – przy zastosowaniu mechanizmu odwróconego obciążenia → podatek zostanie rozliczony przez B,

- usługi świadczone przez E na rzecz B → VAT nie będzie naliczany – usługa świadczona przez podatnika zwolnionego z VAT,

- usługi świadczone przez B na rzecz A - przy zastosowaniu mechanizmu odwróconego obciążenia → podatek zostanie rozliczony przez A,

- usługi świadczone przez C na rzecz A - przy zastosowaniu mechanizmu odwróconego obciążenia → VAT zostanie rozliczony przez A,

- usługi świadczone przez A na rzecz inwestora – przy zastosowaniu zasad ogólnych → podatek VAT zostanie rozliczony przez A, gdyż działa on bezpośrednio na rzecz inwestora.

- Podatnik A, posiadający status podatnika VAT czynnego, działa bezpośrednio na zlecenie inwestora i jest generalnym wykonawcą kompleksu biurowego, sam wykonuje część prac budowlanych, ale w niektórych częściach inwestycji posiłkuje się usługami firm trzecich. W tym celu zawiera szereg umów z podwykonawcami B, C i D (zarejestrowanymi jako podatnicy VAT czynni). Usługi będące przedmiotem tych umów są usługami budowlanymi wymienionymi w załączniku nr 14 do ustawy o VAT.

W powyższym przykładzie podatnik A, nabywając usługi od podatników B, C i D, którzy działają na jego zlecenie jako podwykonawcy, będzie musiał zastosować mechanizm odwróconego obciążenia w odniesieniu do nabywanych usług.

Podatnicy B, C i D będą więc też musieli zastosować ten mechanizm do odpowiedniego rozliczenia i udokumentowania świadczenia swoich usług na rzecz podatnika A.

Natomiast podatnik A rozliczy usługę świadczoną na rzecz inwestora na zasadach ogólnych, bez zastosowania mechanizmu odwróconego obciążenia, gdyż świadczy on usługi budowlane bezpośrednio na zlecenie inwestora.

- Podatnik A (podatnik VAT czynny) działa bezpośrednio na zlecenie inwestora i jest generalnym wykonawcą budowy odcinka autostrady. Na podstawie umowy zawartej z inwestorem podzleca wykonanie części usług (np. odwodnienia) podatnikowi B (podatnikowi VAT czynnemu). Usługi te stanowią usługi związane z budową autostrad i są wymienione w poz. 4 załącznika nr 14 ustawy o VAT jako „Roboty ogólnobudowlane związane z budową autostrad, dróg, ulic i innych dróg dla pojazdów i pieszych oraz budową pasów startowych – PKWiU 42.11.20.0”. Podatnik B po zawarciu tej umowy wygrał duży przetarg na wykonanie prac związanych z budową mostu, wraz z dojazdami. Z tego względu nie będzie w stanie wykonać zleconych przez podatnika A usług, „podzleca” więc wykonanie usługi odwodnienia podatnikowi C (podatnikowi VAT czynnemu).

W takiej sytuacji podatnik C jest podwykonawcą podatnika B, a podatnik B jest podwykonawcą podatnika A. Rozliczenie tej usługi oraz wystawienie faktur odbędzie się zgodnie z mechanizmem odwróconego obciążenia.

Podatnik A rozliczy usługę świadczoną na rzecz inwestora na zasadach ogólnych, bez zastosowania mechanizmu odwróconego obciążenia, ponieważ świadczy on usługi budowlane bezpośrednio na zlecenie inwestora.

Zastosowanie mechanizmu odwróconego obciążenia do usług budowlanych w odniesieniu do konsorcjów

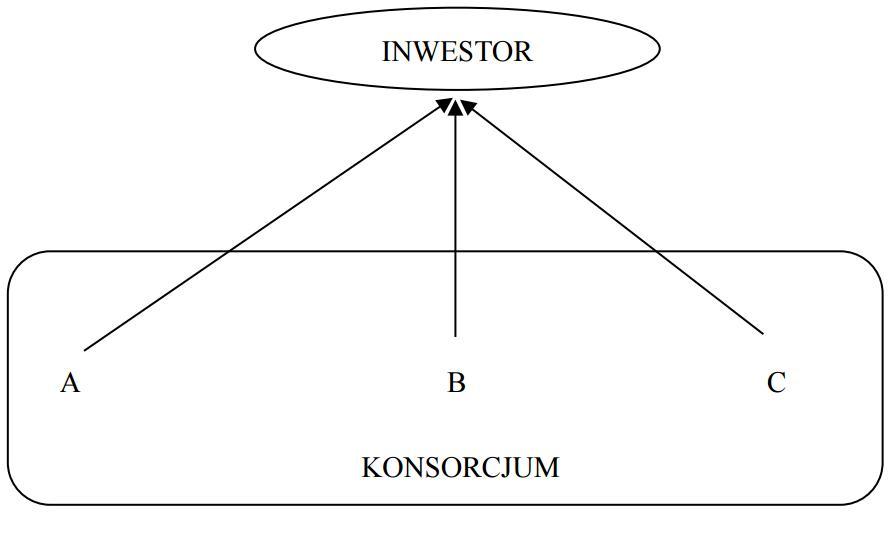

Często inwestycje budowlane realizowane są przez wykonawców funkcjonujących w formie konsorcjum. Konsorcjum jest związkiem kilku przedsiębiorstw zawartym w celu dokonania wspólnego przedsięwzięcia (zob. http://sjp.pwn.pl/szukaj/konsorcjum.html).

W praktyce mogą wystąpić różne modele konsorcjów, każde konsorcjum ma zaś indywidualny charakter. To z postanowień konkretnych umów konsorcjów wynika sposób jego organizacji i rozliczeń między jego członkami a inwestorem, jak też zakres usług świadczonych przez poszczególnych członków konsorcjum.

Wprowadzone z początkiem 2017 r. zmiany w zakresie odwróconego obciążenia dla usług budowlanych generalnie nie powodują zmiany sposobu opodatkowania tych usług (np. w zakresie stawki VAT), w określonych przypadkach dochodzi tylko do przeniesienia obowiązku rozliczenia podatku z usługodawcy na usługobiorcę. Ustalenie, czy dana usługa podlega rozliczeniu zgodnie z mechanizmem odwróconego obciążenia, czy zastosowanie ma ogólna zasada rozliczenia podatku - ma charakter indywidualny. W każdym więc konkretnym przypadku należy zbadać, czy:

- dana usługa jest usługą wymienioną w załączniku nr 14 do ustawy o VAT,

- dana usługa jest świadczona przez podwykonawcę.

Tytułem przykładu wskazać można następujace potencjalne sposoby funkcjonowania konsorcjów, których organizacja będzie miała wpływ na sposób rozliczenia VAT od wykonywanych przez ich członków usług budowlanych.

- Z zapisów umowy konsorcjum wynika, że każdy z konsorcjantów ma do zrealizowania określony zakres robót budowlanych. Realizacja tych robót dokonywana jest bezpośrednio na rzecz inwestora. Każdy z konsorcjantów rozlicza się z wykonanych robót z inwestorem odrębnie, każdy z nich otrzymuje również od niego wynagrodzenie za wykonane przez siebie prace. Faktury wystawiane są przez podmioty A, B i C dla inwestora.

W takiej sytuacji uznać należy, że każdy z konsorcjantów jest bezpośrednim wykonawcą usług zleconych przez inwestora i nie ma tu zastosowania mechanizm odwróconego obciążenia (mają zaś zastosowanie reguły ogólne).

Każdy z podatników wystawi fakturę z kwotą VAT i rozliczy go w swojej deklaracji.

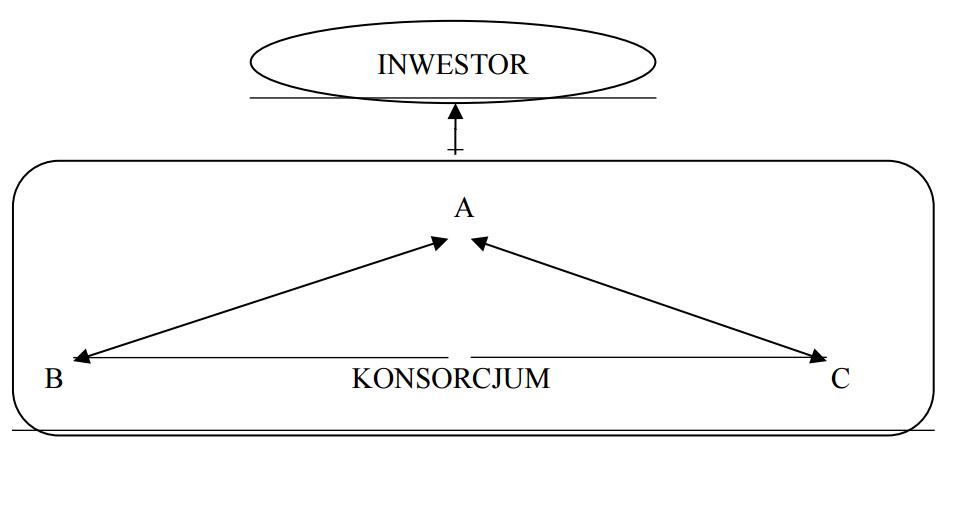

- Z zapisów umowy konsorcjum wynika, że jeden z konsorcjantów (A) reprezentuje całe konsorcjum przed inwestorem - w kontaktach biznesowych jest on podmiotem, który wystawia faktury za zrealizowane przez konsorcjum usługi, odpowiada za jakość i terminowość wykonanych usług, przyjmuje zapłatę za wykonane przez konsorcjum usługi itd. (jest tzw. liderem konsorcjum). Podmiot A dokonuje także rozliczeń z poszczególnymi konsorcjantami za wykonane przez nich na rzecz lidera konsorcjum usługi budowlane – w zakresie określonym w umowie konsorcjum.

Faktury za zrealizowane roboty budowlane wystawiane są:

- przez poszczególnych konsorcjantów (B i C) dla podmiotu A - za zakres robót pozostający w ich wykonaniu,

- przez A dla inwestora - za całość zrealizowanych robót (na które składają się roboty wykonane przez A, B i C - zgodnie z umową).

Przy tego rodzaju stosunkach biznesowych uznać należy, że:

- B i C są podwykonawcami A ® obowiązek rozliczenia VAT od wykonanych przez tych podatników czynności będzie ciążył na A na zasadzie odwróconego obciążenia,

- A – jako generalny wykonawca – usługę na rzecz inwestora rozlicza na zasadach ogólnych, tzn. wystawia fakturę zawierającą podatek i rozlicza go w swojej deklaracji,

- jeśli nastąpi wykonywanie usług również między A oraz B lub C, to A wystawia także fakturę na zasadzie odwrotnego obciążenia.

Wyżej wymienione schematy działania konsorcjum mają jedynie tylko charakter przykładowy. Jak już wskazano, w związku z zasadą swobody zawierania umów, każde z konsorcjów ma w praktyce biznesowej indywidualny charakter, dlatego ocena funkcjonowania konsorcjum pod kątem obowiązku rozliczenia VAT od wykonywanych przez jego członków usług budowlanych powinna odbywać się w oparciu o analizę całokształtu okoliczności występujących w każdej konkretnej, indywidualnej sytuacji - każda usługa powinna być rozpatrywana osobno, z zachowaniem indywidualnego charakteru.

Przepisy przejściowe

Przepis przejściowy (art. 8) nowelizacji dotyczy wszystkich nowych towarów i usług obejmowanych mechanizmem odwróconego obciążenia. Wynika z niego, że w razie uiszczenia przed 1 stycznia 2017 r. całości lub części zapłaty (zaliczek) na poczet dostaw towarów lub świadczenia usług, które od tego dnia mają być rozliczane w reżimie odwróconego obciążenia (wyroby z metali szlachetnych, procesory, usługi budowlane), która to zapłata (zaliczka) została rozliczona na zasadach ogólnych – należy dokonać korekty tego rozliczenia, cała bowiem transakcja powinna zostać rozliczona w jednolity sposób.

Korekty tej dokonuje się „na bieżąco”, czyli w rozliczeniu za okres, w którym dokonana została dostawa towarów lub wykonana została usługa.

Przykład:

- Często spotykanym w branży budowlanej rozwiązaniem jest przyjmowanie przez usługodawcę zaliczek na przyszłe roboty budowlane i rozliczanie ich częściowo - w kolejno wystawianych fakturach dokumentujących zapłatę za poszczególne etapy realizacji inwestycji.

Podatnik A (generalny wykonawca inwestycji budowy budynku biurowego) wpłacił 15 marca 2016 r. swojemu podwykonawcy B (podatnikowi VAT czynnemu) zaliczkę na poczet wykonywanej przez B usługi realizacji stanu surowego budynku - 12 300 zł. Zaliczka została opodatkowana VAT na zasadach ogólnych - a więc B wystawił 15 marca 2016 r. fakturę na kwoty: 10 000 zł netto + 2 300 zł VAT.

W styczniu 2017 r. zakończony został pierwszy etap realizowanego zakresu prac. 31 stycznia 2017 r. podatnik B wystawił fakturę dokumentującą wykonanie ww. prac o wartości netto 60 000 zł (60% wartości inwestycji będącej przedmiotem zamówienia), rozliczając jednocześnie – zgodnie z zapisami umowy - część uiszczonej w marcu 2016 r. zaliczki w wysokości 60% jej wartości, czyli netto 6 000 zł.

Ponieważ usługi wykonywane przez B mieszą się w katalogu usług zawartym w załączniku nr 14 do ustawy o VAT, do których zastosowanie ma mechanizm odwróconego obciążenia, w rozliczeniu podatku za styczeń 2017 r. (lub za I kwartał 2017 r. – jeżeli B rozlicza się kwartalnie) powinno zostać skorygowane dokonane w marcu 2016 r. rozliczenie podatku od otrzymanej wówczas zaliczki (dokonane na zasadach ogólnych). B powinien skorygować też wystawioną fakturę zaliczkową - w części zaliczki rozliczanej na tym etapie wykonywania usługi (w tej części, jaka jest rozliczana w danym momencie realizacji inwestycji). Zakładajac, że obydwaj podatnicy rozliczają się miesięcznie:

a) podatnik B powinien w styczniu 2017 r.:

- wystawić fakturę korygującą do wystawionej faktury zaliczkowej:

było: netto - 10 000 zł, VAT - 2 300 zł

jest: 6 000 zł "odwrotne obciążenie" 4 000 zł netto + 920 zł VAT

do zwrotu 1 380 zł (23% od kwoty netto 6 000 zł) – podatnik B – zgodnie z zawartym przez kontrahentów porozumieniem – zwrócił tę kwotę podatnikowi A;

- wystawić fakturę dokumentującą wykonany zakres prac:

60 000 zł - 6 000 zł = 54 000 zł - "odwrotne obciążenie";

- w deklaracji za styczeń 2017 r. powinna zostać skorygowana (pomniejszona) kwota podatku należnego – (-) 1 380 zł;

b) podatnik A powinien w rozliczeniu za styczeń 2017 r.:

- rozliczyć podatek należny od kwoty zaliczki w wysokości 6 000 zł - zgodnie z wystawioną fakturą korygującą przez B - podatek należny wykazany w rozliczeniu za ten miesiąc jest równocześnie podatkiem naliczonym do odliczenia;

- jeśli A skorzystał z prawa do odliczenia podatku naliczonego z faktury zaliczkowej wystawionej w marcu 2016 r., to zobowiązany jest do obniżenia podatku naliczonego o kwotę podatku przypadającą na rozliczoną część zaliczki w styczniu 2017 r. (tj. 1 380 zł);

- rozliczyć podatek należny od kwoty 54 000 zł (tj. 12 420 zł) za wykonane przez B usługi budowlane - podatek należny wykazany w rozliczeniu za okres, w którym powstał obowiązek podatkowy będzie jednocześnie podatkiem naliczonym do odliczenia.

Jednakowy sposób postępowania będzie obowiązywał podatników, kiedy nastąpi wykonanie pozostałej części robót w ramach inwestycji - przykładowo w październiku 2017 r. (faktura dokumentująca wykonanie pozostałych robót stanowiących 40% wartości inwestycji wystawiona 31 października 2017 r.). Wtedy usługodawca powinien skorygować rozliczoną na zasadach ogólnych pozostałą część zaliczki, a usługobiorca winien rozliczyć podatek od kwoty zaliczki i pozostałej części należności za wykonane usługi z zastosowaniem mechanizmu odwróconego obciążenia.

Najczęściej zadawane pytania i odpowiedzi w zakresie odwróconego obciążenia podatkiem VAT transakcji dotyczących świadczenia usług budowlanych

W kolejnych ogólnych wyjaśnieniach przepisów prawa podatkowego (objaśnieniach podatkowych) MF przedstawiło najczęściej zadawane pytania i odpowiedzi w zakresie odwróconego obciążenia podatkiem VAT transakcji dotyczących świadczenia usług budowlanych.

Czy Inwestor, będący jednocześnie Głównym Wykonawcą, który zleca część robót do wykonania innym przedsiębiorcom, postępuje prawidłowo odbierając od nich faktury VAT z wykazanym na nich podatkiem VAT? Wszystkie podmioty są podatnikami VAT czynnymi.

Do stosowania mechanizmu odwróconego obciążenia w przypadku transakcji, których przedmiotem jest świadczenie usług budowlanych konieczne jest – oprócz innych warunków – wykonywanie tych świadczeń w relacji: podwykonawca – główny wykonawca, przy czym podwykonawca to dalszy wykonawca prac (częściowych lub całościowych) w ramach zleconej przez inwestora na rzecz głównego wykonawcy inwestycji. W konsekwencji nie są usługami świadczonymi przez podwykonawców usługi budowlane świadczone bezpośrednio na rzecz inwestorów (nawet w przypadku gdy inwestor we własnym zakresie wykonuje usługi budowlane). Natomiast każde dalsze podzlecenie usługi przez wykonawcę kolejnym usługodawcom jest już podzleceniem i usługi te powinny być już rozliczone zgodnie z mechanizmem odwróconego obciążenia.

Aby zatem uznać, że w realizacji inwestycji budowlanej uczestniczy podwykonawca, muszą wystąpić dwa rodzaje zleceń: pierwotne zlecenie udzielone wykonawcy oraz zlecenie udzielone przez tego wykonawcę na rzecz kolejnego podmiotu, który pełni właśnie funkcję podwykonawcy (a także kolejne zlecenia).

W opisanej sytuacji wystąpi tylko jeden rodzaj zlecenia, tj. zlecenie przez Inwestora będącego Głównym Wykonawcą wykonania prac budowlanych udzielone innemu podmiotowi – wykonawcy. W związku z powyższym, podmiot świadczący na rzecz Inwestora będącego jednocześnie Głównym Wykonawcą usługi wymienione w załączniku nr 14 do ustawy o VAT, nie działa jako podwykonawca. Tym samym nie ma w tym przypadku zastosowania mechanizm odwróconego obciążenia, a co za tym idzie faktury wystawiane na rzecz tegoż Inwestora powinny zawierać podatek VAT (zasady ogólne).

Podstawa prawna: art. 17 ust. 1 pkt 8 i ust. 1h oraz załącznik nr 14 do ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz.U. z 2017 r. poz. 1221) – dalej: „ustawa o VAT".

Czy przedsiębiorca (podatnik VAT czynny), który przy realizacji inwestycji był generalnym wykonawcą, a który obecnie – po zakończeniu inwestycji i odbiorze robót przez inwestora – świadczy usługi budowlane (wymienione w załączniku nr 14 do ustawy o VAT) w okresie gwarancyjnym przewidzianym umową pomiędzy inwestorem a generalnym wykonawcą za pośrednictwem podmiotów trzecich (podatników VAT czynnych), jest podatnikiem, obowiązanym do rozliczenia podatku VAT przy zastosowaniu mechanizmu odwróconego obciążenia?

Przepisy ustawy o VAT nie różnicują zasad opodatkowania w zależności od tego, czy usługi budowlane są realizowane w trakcie fazy wykonawczej inwestycji, czy też w okresie gwarancji (jednocześnie opodatkowaniu podatkiem podlega co do zasady odpłatne świadczenie usług). W przypadku wykonywania robót budowlanych z tytułu udzielonych przez głównego wykonawcę inwestorowi gwarancji przez podmioty, którym generalny wykonawca zleca ich wykonanie – jak w opisanej sytuacji - znajdzie zastosowanie mechanizm reverse charge. Podmioty, którym generalny wykonawca zlecił odpłatnie wykonanie określonych robót budowlanych występują w charakterze podwykonawców, do rozliczenia zatem podatku od tych transakcji zobowiązany jest generalny wykonawca.

Jednocześnie jeżeli w związku z udzielonymi przez głównego wykonawcę inwestorowi gwarancjami główny wykonawca nie pobiera od inwestora wynagrodzenia z tytułu wykonanych prac nie podlegają one w ogóle opodatkowaniu (w przypadku odpłatności rozliczane byłyby na zasadach ogólnych – na tym etapie zatem mechanizm reverse charge nie będzie miał zastosowania).

Podstawa prawna: art. 5 ust. 1 pkt 1, art. 17 ust. 1 pkt 8 i ust. 1h oraz załącznik nr 14 do ustawy o VAT.

Jak powinny być opodatkowane usługi (wymienione w załączniku nr 14 do ustawy o VAT) wykonywane przez Uczestnika Konsorcjum, w sytuacji gdy fakturuje on je na Lidera Konsorcjum, który następnie rozlicza się za Zleceniodawcą (Inwestorem) z całości wykonanych robót? Czy Uczestnik Konsorcjum pełni rolę podwykonawcy, który zobowiązany jest zastosować mechanizm obciążenia odwrotnego, natomiast Lider Konsorcjum dokonując dalszej dostawy usług budowlanych na rzecz Zleceniodawcy (Inwestorem) zobowiązany jest zastosować ogólne zasady rozliczenia podatku VAT? Wszystkie podmioty są podatnikami VAT czynnymi.

Konsorcjum nie jest podatnikiem – podatnikami są poszczególne podmioty wchodzące w skład Konsorcjum.

W opisanym scenariuszu Zleceniodawca pełni funkcję inwestora, Lider Konsorcjum pełni funkcję wykonawcy robót budowlanych (generalnego wykonawcy), a Uczestnik Konsorcjum pełni funkcję podwykonawcy robót budowlanych. Lider Konsorcjum nabywa zatem usługi od Uczestnika Konsorcjum, a następnie dokonuje ich odsprzedaży wraz z usługami świadczonymi samodzielnie przez niego na rzecz Zleceniodawcy. Zatem obowiązek rozliczenia podatku od towarów i usług z tytułu wykonanych przez Uczestnika Konsorcjum – jako podwykonawcy – usług, będzie ciążył na Liderze Konsorcjum – uznanym za generalnego wykonawcę (odwrotne obciążenie). Natomiast Lider Konsorcjum, świadcząc usługi budowlane na rzecz Zleceniodawcy (inwestora) zobowiązany jest zastosować zasady ogólne (w tym przypadku podmiot ten nie występuje jako podwykonawca).

Podkreślić należy, że w praktyce występują różne modele konsorcjów. To z postanowień konkretnej umowy konsorcjum wynika sposób jego organizacji i rozliczeń pomiędzy jego członkami a inwestorem, jak również zakres usług świadczonych przez poszczególnych członków konsorcjum.

Podstawa prawna: art. 17 ust. 1 pkt 8 i ust. 1h oraz załącznik nr 14 do ustawy o VAT.

Jak należy opodatkować usługi budowlane (wymienione w załączniku nr 14 do ustawy o VAT) świadczone w ramach współpracy pomiędzy spółkami, która to współpraca polega na wzajemnym podzlecaniu sobie części usług wykonywanych w ramach kontraktów należących do głównej działalności tych spółek? Spółki są podatnikami VAT czynnymi.

Przy założeniu, że spółki występują w „swoich" kontraktach na realizację inwestycji jako generalni wykonawcy (nie są jednocześnie inwestorami) lub też jako podwykonawcy generalnego wykonawcy, każda ze spółek współpracujących, otrzymując zlecenie , występuje w roli podwykonawcy.

Zgodnie bowiem z definicją zawartą w internetowym wydaniu Słownika Języka Polskiego: „podwykonawca – to firma lub osoba wykonująca pracę na zlecenie głównego wykonawcy", przy czym kolejny podwykonawca zlecający jest – w stosunku do swojego podwykonawcy – głównym wykonawcą swojego zakresu prac.

Tym samym w opisanym przypadku znajdzie zastosowanie mechanizm odwróconego obciążenia.

Podstawa prawna: art. 17 ust. 1 pkt 8 i ust. 1h oraz załącznik nr 14 do ustawy o VAT.

W jaki sposób należy rozliczyć podatek VAT w przypadku dokonywanego przez firmę A refakturowania usług (zleconych firmie B i wymienionych w załączniku nr 14 do ustawy o VAT) wykonanych przez firmę B bezpośrednio na rzecz firmy C (inwestora)? Wszystkie podmioty są podatnikami VAT czynnymi.

Zgodnie z treścią art. 8 ust. 2a ustawy o VAT, w przypadku gdy podatnik, działając we własnym imieniu, ale na rzecz osoby trzeciej, bierze udział w świadczeniu usług, przyjmuje się, że ten podatnik sam otrzymał i wyświadczył te usługi. Wskazany przepis tworzy więc swoistą fikcję prawną, w myśl której przyjmuje się, iż przedsiębiorca dokonujący refakturowania usług, sam te usługi wyświadczył.

W opisanym przypadku przyjąć zatem należy, że firma A sama wyświadczyła usługi budowlane, a skoro firma B występuje w tym łańcuchu w charakterze podwykonawcy (świadczy usługi na zlecenie firmy A), to właśnie firma A występuje jako generalny wykonawca świadczenia.

Transakcja dokonana pomiędzy B na rzecz A powinna zatem być rozliczona w reżimie odwróconego obciążenia, zaś transakcja pomiędzy A i C – przy zastosowaniu zasad ogólnych.

Podstawa prawna: art. 8 ust. 2a, art. 17 ust. 1 pkt 8 i ust. 1h oraz załącznik nr 14 do ustawy o VAT.

Czy usługi budowlane (wymienione w załączniku nr 14 do ustawy o VAT) świadczone przez członków spółdzielni (czynnych podatników VAT) na rzecz Spółdzielni (czynnego podatnika VAT), której są oni członkami, wykonywane w ramach podzlecenia usług wykonywanych przez Spółdzielnię na rzecz Inwestora, należy traktować jako usługi świadczone przez podwykonawców?

Podwykonawcą robót budowlanych jest każdy podmiot będący usługodawcą, który nie jest generalnym wykonawcą danej inwestycji budowlanej, przyjmującym zlecenie wykonania tej inwestycji bezpośrednio od inwestora. W opisanym przypadku Spółdzielnia występuje w charakterze głównego wykonawcy robót, natomiast dany członek spółdzielni, który bezpośrednio wykonuje usługi budowlane, działa w stosunku do Spółdzielni jako jej podwykonawca. Przy spełnieniu zatem wszystkich warunków określonych w przepisach ustawy o VAT, usługi budowlane świadczone przez członków Spółdzielni powinny zostać rozliczone w reżimie mechanizmu odwróconego obciążenia, co oznacza, że wystawione z tego tytułu na rzecz Spółdzielni faktury nie będą zawierały podatku VAT.

Natomiast obowiązek rozliczenia podatku od towarów i usług z tytułu wykonanych usług budowlanych będzie ciążył na Spółdzielni.

Podstawa prawna: art. 17 ust. 1 pkt 8 i ust. 1h oraz załącznik nr 14 do ustawy o VAT.

Czy w przypadku, gdy w trakcie realizacji inwestycji budowlanej, gdzie wykonywane przez Spółkę A (podwykonawca) usługi budowlane na rzecz Spółki B (głównego wykonawcy), które to usługi są następnie refakturowane na Spółkę C (inwestora), zawarta zostanie trójstronna umowa, na skutek której Spółka B zostanie wyłączona z realizacji tej inwestycji, a Spółka A świadczyć usługi budowlane wymienione w załączniku 14 do ustawy o VAT bezpośrednio na rzecz Spółki C, będzie miał zastosowanie mechanizm odwróconego obciążenia? Wszystkie Spółki są podatnikami VAT czynnymi.

Mechanizm odwrotnego obciążenia w transakcjach, których przedmiotem są usługi budowlane wymienione w załączniku nr 14 do ustawy, ma zastosowanie wyłącznie w odniesieniu do usług wykonywanych przez podatników działających w charakterze podwykonawcy (przy czym podwykonawca to dalszy wykonawca prac (częściowych lub całościowych) w ramach zleconej przez inwestora na rzecz głównego wykonawcy inwestycji). W konsekwencji nie są usługami świadczonymi przez podwykonawców usługi budowlane świadczone bezpośrednio na rzecz inwestorów (nawet w przypadku gdy inwestor we własnym zakresie wykonuje usługi budowlane). Każde dalsze podzlecenie usługi przez wykonawcę kolejnym usługodawcom winno być rozliczane zgodnie z mechanizmem odwróconego obciążenia.

Nie są więc usługami świadczonymi przez podwykonawcę usługi budowlane wykonywane bezpośrednio na rzecz inwestora, czyli zleceniodawcy usług (a nie wykonawcy).

Zatem od dnia wejścia w życie ww. trójstronnej umowy, gdy Spółka A straci status podwykonawcy i stanie się wykonawcą, wykonywane przez nią usługi na rzecz inwestora powinny być rozliczane przy zastosowaniu zasad ogólnych.

Podstawa prawna: art. 17 ust. 1 pkt 8 i ust. 1h oraz załącznik nr 14 do ustawy o VAT.

Czy wynajem przez Spółkę A Spółce B (podatnicy VAT czynni) koparki wraz z operatorem w celu wykonania wykopu pod fundament budynku zgodnie z projektem budowlanym dla Inwestora powinien być rozliczony przez Spółkę B przy zastosowaniu mechanizmu odwróconego obciążenia?

W opisanym przypadku Spółka A jest podwykonawcą, albowiem ww. usługi świadczy na rzecz firmy nie będącej inwestorem, Zważywszy, że usługi są klasyfikowane do PKWiU 43.12.12.0 jako „Roboty ziemne: roboty związane z kopaniem rowów i wykopów oraz przemieszczeniem ziemi", które są wymienione w Załączniku nr 14, Spółka B powinna rozliczyć podatek od tej transakcji (stosując odwrócone obciążenie).

Podstawa prawna: art. 17 ust. 1 pkt 8 i ust. 1h oraz poz. 20 załącznika nr 14 do ustawy o VAT.

Podstawa prawna:

- ustawa z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz.U. z 2016 r. poz. 710, z późn. zm.; tzw. ustawa o VAT) - art. 17 ust. 1 pkt 8, załącznik nr 14, art. 5a, art. 106e ust. 1 pkt 18 i ust. 4 pkt 1, art. 86 ust. 10b pkt 2 i 3 oraz ust. 10i, art. 19a ust. 2 i 3;

- ustawa z dnia 1 grudnia 2016 r. o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw (Dz.U. poz. 2024) - art. 5 i art. 8.