Od 1 stycznia 2020 r. PIT, CIT i VAT zapłacisz do urzędu skarbowego wyłącznie za pomocą indywidualnego rachunku podatkowego (mikrorachunku podatkowego). Swój numer mikrorachunku możesz sprawdzić już teraz w generatorze dostępnym na stronie podatki.gov.pl lub w dowolnym urzędzie skarbowym. Wystarczy podać swój numer PESEL lub NIP.

Indywidualny rachunek podatkowy

Mikrorachunek podatkowy jest to indywidualny rachunek podatkowy, który służy do wpłat PIT, CIT i VAT. Od 1 stycznia 2020 r. podatnicy i pracodawcy-płatnicy zapłacą PIT, CIT i VAT do urzędu skarbowego za jego pomocą. Mikrorachunek podatkowy służy tylko do wpłat podatku. Zwroty nadpłat i podatków będą realizowane na dotychczasowych zasadach, czyli np. na twój ROR.

- „Indywidualny rachunek podatkowy, tak zwany mikrorachunek podatkowy, to nowe uproszczenie przygotowane przez Ministerstwo Finansów i Krajową Administrację Skarbową. Dzięki niemu od 1 stycznia 2020 r. podatnik będzie mieć swój jeden, stały, indywidualny rachunek, który będzie służyć do wpłat podatków PIT, CIT i VAT” – powiedział minister finansów, inwestycji i rozwoju Jerzy Kwieciński.

Numer nadawany jest każdemu podatnikowi i płatnikowi automatycznie – to znaczy, że nie wymaga składania żadnych wniosków do urzędu skarbowego. Numer sprawdzisz w generatorze na stronie podatki.gov.pl. Nie korzystaj z żadnych innych stron internetowych lub np. numerów rachunków otrzymanych e-mailem lub SMS-em. Mogą być one próbą wyłudzenia.

Twój mikrorachunek, oprócz twojego identyfikatora podatkowego, musi zawierać cyfry 1010 0071 222.

Dotychczasowe rachunki urzędów skarbowych do wpłat PIT, CIT i VAT pozostaną aktywne do 31 grudnia 2019 r.

Możesz go sprawdzić już od dziś

Mikrorachunek podatkowy sprawdzisz korzystając z generatora lub otrzymasz go w dowolnym urzędzie skarbowym. Numer mikrorachunku w szybki i prosty sposób możesz więc wygenerować już dzisiaj na stronie podatki.gov.pl. Otrzymasz go również w dowolnym urzędzie skarbowym. Wystarczy, że podasz:- swój PESEL, gdy jesteś osobą fizyczną lub

- NIP w przypadku organizacji.

Podaj poprawnie swój identyfikator podatkowy, bo to ty jesteś odpowiedzialny za prawidłowe wygenerowanie numeru mikrorachunku.

Generator działa 24/7. Możesz więc sprawdzić swój mikrorachunek podatkowy w każdym miejscu i o każdej porze, również przez telefon czy tablet. Nie korzystaj z innych stron internetowych lub numerów rachunków wysyłanych e-mailem czy smsem, które mogą być próbą wyłudzenia. Jego wygenerowanie i prowadzenie nie wiąże się z żadnymi kosztami. - „Generator mikrorachunku podatkowego działa całodobowo, dzięki temu swój numer można sprawdzić w każdym czasie i miejscu, np. korzystając z telefonu czy tabletu. Korzyścią dla podatników jest również to, że wygenerowanie i prowadzenie mikrorachunku jest całkowicie bezpłatne” – wyjaśnił minister Kwieciński.

Numer twojego mikrorachunku zawsze będzie taki sam, nawet gdy zmienisz adres zamieszkania, właściwość urzędu skarbowego czy nazwisko.

Przed terminem płatności podatku upewnij się, że znasz numer swojego mikrorachunku podatkowego. Bez tego nie zapłacisz należności z tytułu podatków PIT, CIT i VAT.

Z czego będzie się składał twój mikrorachunek podatkowy?

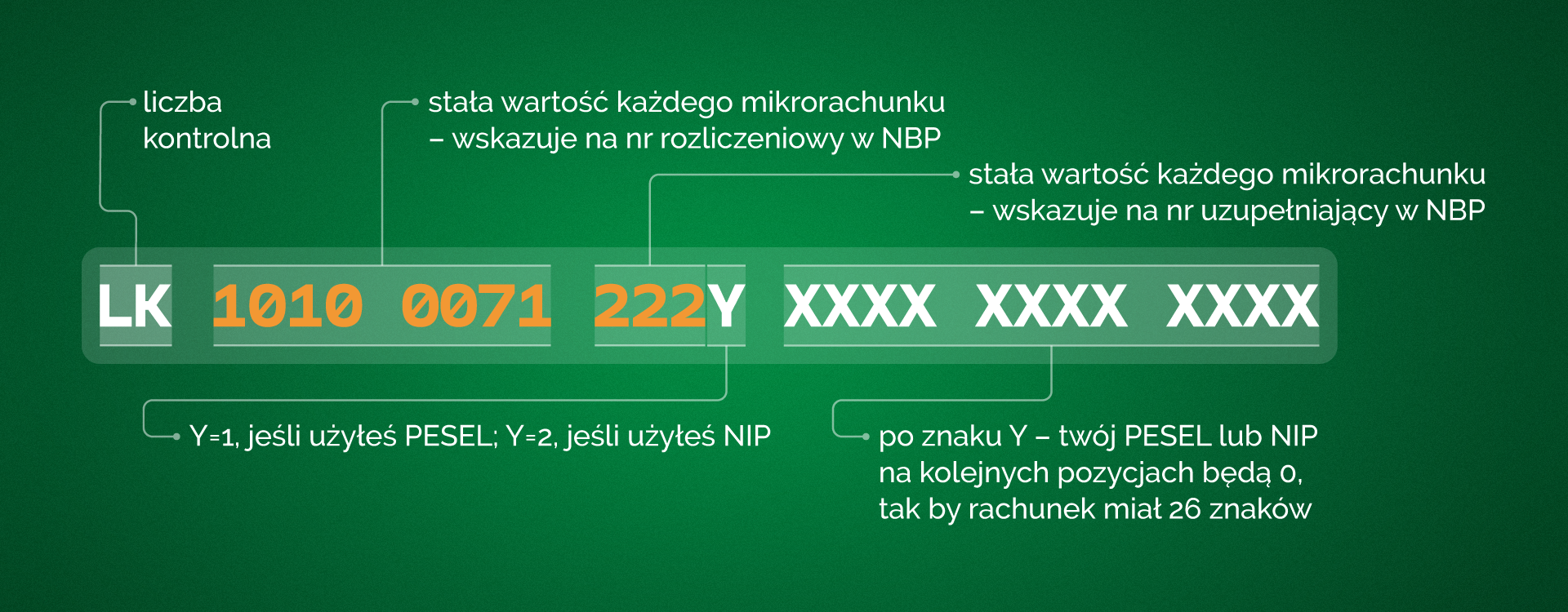

Mikrorachunek podatkowy będzie składać się z 26 znaków.

LK10100071222YXXXXXXXXXXXX

gdzie:

- LK oznacza liczbę kontrolną,

- wartość 10100071 jest stała dla każdego mikrorachunku podatkowego. Wskazuje na numer rozliczeniowy w NBP,

- wartość 222 jest stała dla każdego mikrorachunku podatkowego. Wskazuje na numer uzupełniający w NBP,

- Y=1, gdy użyjesz numeru PESEL,

- Y=2, gdy użyjesz NIP,

- po znaku Y będzie podany twój PESEL lub NIP,

- na kolejnych pozycjach będą zera, tak aby rachunek składał się z 26 znaków.

Co z dotychczasowymi rachunkami?

Jak wspomniano, dotychczasowe rachunki urzędów skarbowych do wpłat PIT, CIT i VAT będą aktywne do 31 grudnia 2019 r., po tym terminie wpłat należy dokonywać na mikrorachunek podatkowy.

Co daje mikrorachunek podatkowy?

Dzięki mikrorachunkowi podatkowemu:- w wygodny i prosty sposób zapłacisz PIT, CIT i VAT na jeden, stały, indywidualny mikrorachunek podatkowy - nie będziesz już wybierać oddzielnych rachunków,

- szybko sprawdzisz numer mikrorachunku podatkowego w każdym miejscu i czasie,

- jeśli przeprowadzisz się lub zmienisz siedzibę firmy, dalej będziesz posługiwać się tym samym mikrorachunkiem podatkowym,

- nie będziesz już szukać obowiązujących numerów rachunków urzędów skarbowych i ograniczysz liczbę omyłkowych przelewów na niewłaściwe konto,

- mikrorachunek podatkowy zapewni szybszą obsługę płatności PIT, CIT i VAT. Szybciej otrzymasz potrzebne ci zaświadczenia, np. o niezaleganiu w podatkach.

Na jaki rachunek wpłacać należności podatkowe w przypadku braku numeru PESEL i NIP?

Każdy podatnik w Polsce powinien mieć identyfikator podatkowy – PESEL albo NIP.

Jeżeli jednak nadal czekasz na decyzję o jego przyznaniu, wpłać należność na mikrorachunek podatkowy twojego urzędu skarbowego, zgodnie z obwieszczeniem ws. wykazu rachunków bankowych urzędów skarbowych (będzie opublikowane w grudniu). Znajdziesz tam również szczegółowe objaśnienia, na który rachunek wpłacać poszczególne podatki.

W takim przypadku podaj w przelewie numer dokumentu, np. paszportu, dowodu osobistego, aby urząd skarbowy mógł cię zidentyfikować i prawidłowo rozliczyć wpłatę.

Na jaki rachunek należy wpłacać podatki inne niż PIT, CIT i VAT?

Podatki inne niż PIT, CIT i VAT wpłacisz na dotychczasowych zasadach, czyli na rachunki podatkowe urzędów skarbowych, zgodnie z obwieszczeniem ws. wykazu rachunków bankowych urzędów skarbowych (będzie opublikowane w grudniu). Znajdziesz tam również szczegółowe objaśnienia, na który rachunek wpłacać poszczególne podatki.

Co jeśli zapomnę numeru mojego mikrorachunku podatkowego?

Zawsze możesz go ponownie wygenerować. Generator działa 24/7, więc możesz uzyskać twój mikrorachunek podatkowy w dowolnym momencie, również korzystając np. z telefonu lub tabletu itp.

Czy można wydrukować numer mojego mikrorachunku podatkowego?

Na stronie podatki.gov.pl, po wygenerowaniu twojego mikrorachunku, możesz go wydrukować.

Generator działa 24/7, więc możesz uzyskać twój mikrorachunek podatkowy w dowolnym momencie, również korzystając np. telefonu, tabletu itp.

Czy można zrezygnować z używania mikrorachunku podatkowego i płacić podatki w dotychczasowy sposób?

Od 1 stycznia 2020 r. PIT, CIT i VAT zapłacisz wyłącznie na mikrorachunek podatkowy. Dotychczasowe rachunki urzędów skarbowych do wpłat PIT, CIT i VAT będą aktywne do 31 grudnia 2019 r., po tym terminie wpłat należy dokonywać na mikrorachunek podatkowy. Pozostałe podatki zapłacisz w dotychczasowy sposób.

Do jakich rozliczeń z urzędem skarbowym mogę używać mikrorachunku podatkowego?

Mikrorachunek podatkowy służy tylko do wpłat PIT, CIT i VAT. Zwroty nadpłat i podatków będą realizowane na dotychczasowych zasadach, czyli np. na twój ROR.

Czy można wpłacić podatek za inną osobę na jej mikrorachunek podatkowy?

Istnieje możliwość zapłaty podatku za podatnika, czyli na jego mikrorachunek podatkowy. Mogą to zrobić:

- członkowie najbliższej rodziny: małżonek, zstępni, wstępni, pasierb, rodzeństwo, ojczym, macocha - bez ograniczeń kwotowych;

- aktualny właściciel przedmiotu hipoteki przymusowej lub zastawu skarbowego, w sytuacji, gdy podatek zabezpieczony jest hipoteką przymusową bądź zastawem skarbowym;

- każda osoba trzecia, jeśli kwota podatku nie przekracza 1000 zł, a treść dowodu wpłaty nie budzi wątpliwości co do jej przeznaczenia.

Podatek, którego wysokość przekracza 1000 zł, może zostać zapłacony jedynie przez podatnika lub członka jego najbliższej rodziny. W przeciwnym razie wpłata nie spowoduje wygaśnięcia zobowiązania podatkowego.

Czy aby opłacić zaliczki na podatek moich pracowników muszę znać ich mikrorachunki podatkowe?

Nie. Zaliczki na podatek pracowników, tak jak obecnie, wpłacisz sumarycznie na twój mikrorachunek podatkowy.

Mam PESEL i NIP ponieważ jestem osobą, która prowadzi działalność gospodarczą i pracuje na umowę o pracę. Czy to oznacza, że mam dwa mikrorachunki podatkowe?

Powinieneś używać mikrorachunku podatkowego, który zawiera PESEL, bez względu na to, że prowadzisz działalność gospodarczą.

Jeśli jednak zdarzy się, że zrobisz wpłatę na mikrorachunek z NIP, to zostanie ona zaksięgowana w sposób prawidłowy. Kluczowa w tym przypadku jest prawidłowa identyfikacja wpłacającego.

Czy i w jaki sposób generator będzie weryfikował poprawność PESEL i NIP?

Generator sprawdza poprawność struktury identyfikatora podatkowego (algorytm cyfry kontrolnej). Jeśli w tym zakresie wystąpi błąd, to system o tym poinformuje.

Co należy zrobić w sytuacji, gdy przeleję należność na nieprawidłowy numer mikrorachunku podatkowego (z niewłaściwym identyfikatorem podatkowym), przelew zostanie zrealizowany, ale zorientuję się, że popełniłem błąd?

Jeśli sam zorientujesz się, że popełniłeś błąd i chcesz go naprawić, zgłoś się osobiście do właściwego urzędu skarbowego z potwierdzeniem polecenia przelewu. Procedura wyjaśniania błędnej wpłaty będzie wyglądała analogicznie jak teraz.

Co, jeśli się pomylę i w przelewie wpiszę nieprawidłowy numer mikrorachunku podatkowego (z niewłaściwym identyfikatorem podatkowym), przelew zostanie zrealizowany, a ja nie zorientuję się, że popełniłem błąd?

Jeśli nie będzie innego podatnika o wskazanym identyfikatorze podatkowym, urząd skarbowy wezwie cię do wyjaśnienia wpłaty. Może się również zdarzyć, że wpłata zostanie automatycznie zaksięgowana na koncie innego podatnika (podany w mikrorachunku identyfikator będzie należał do innego podatnika). Ty natomiast dostaniesz upomnienie, że zalegasz z podatkiem. W takim przypadku przyjdź do urzędu skarbowego z potwierdzeniem zapłaty, a sprawa w szybki sposób zostanie wyjaśniona. Pracownik urzędu skarbowego będzie mieć podgląd do danych zawartych w poleceniu przelewu.

Jak zapłacić zobowiązania, które wynikają z korekt deklaracji za wcześniejsze lata, czyli sprzed 1 stycznia 2020 r.?

Od 1 stycznia 2020 r. każdy przelew, który dotyczy PIT, CIT i VAT zrobisz na mikrorachunek podatkowy, nawet należności dotyczące zobowiązań podatkowych z lat ubiegłych. W tytule przelewu zaznacz, że płatność dotyczy zobowiązania, które wynika z korekty deklaracji.

Na jaki rachunek mam wpłacać podatki inne niż PIT, CIT i VAT?

Podatki inne niż PIT, CIT i VAT, wpłacisz na dotychczasowych zasadach, czyli na rachunki podatkowe urzędów skarbowych, zgodnie z obwieszczeniem ws. wykazu rachunków bankowych urzędów skarbowych (będzie opublikowane w grudniu). Znajdziesz tam również szczegółowe objaśnienia, na który rachunek wpłacić poszczególne podatki.

Nie posiadam numeru PESEL, ani NIP. Na jaki rachunek mam wpłacać swoje należności podatkowe?

Każdy podatnik w Polsce powinien posiadać identyfikator podatkowy – PESEL albo NIP. Jeśli jednak nadal czekasz na decyzję o jego przyznaniu, możesz wpłacić należność na mikrorachunek podatkowy twojego urzędu skarbowego zgodnie z obwieszczeniem ws. wykazu rachunków bankowych urzędów skarbowych (będzie opublikowane w grudniu). Znajdziesz tam również szczegółowe objaśnienia, na który rachunek wpłacać poszczególne podatki.

W takim przypadku podaj w przelewie numer dokumentu, np. paszportu, dowodu osobistego, aby urząd skarbowy mógł cię zidentyfikować i prawidłowo rozliczyć wpłatę.

Prowadzę firmę i do tej pory realizowałem płatności korzystając z przelewów elektronicznych. Bezpośrednio z programu kadrowo-płacowego były przekazywane dane, zgodnie z wymaganiami systemu bankowego. Czy po 1 stycznia 2020 r. nadal mogę opłacać podatki w ten sposób?

Format wpłat podatkowych nie zmieni się. Od 1 stycznia 2020 r. będzie obowiązywać ten sam przelew Elixir.

Płacąc z banku zagranicznego wymagane jest podanie numeru SWIFT banku odbiorcy. Jaką informację mam wpisać?

Numer mikrorachunku podatkowego jest zgodny ze standardem IBAN, czyli Międzynarodowym Numerem Rachunku Bankowego. Ogólne zasady realizacji polecenia przelewu (płatności) z zagranicznych banków nie zmieniają się.

W przypadku wpłat do urzędu skarbowego z zagranicznych banków, jeśli jest wymagane podanie kodu BIC, wpisz nr SWIFT: NBPLPLPW.