Raportowanie schematów podatkowych (MDR)

Celem przepisów MDR jest dostarczenie administracji skarbowej informacji, która bДҷdzie wykorzystywana przez organy podatkowe do poprawy jakoЕӣci systemu podatkowego. Dostarczane informacje umoЕјliwiД… równieЕј szybkД… reakcjДҷ w postaci ewentualnych zmian legislacyjnych.

Przepisy MDR nakierowane sД… zwЕӮaszcza na umoЕјliwienie szybkiego dostДҷpu administracji podatkowej do informacji o potencjalnie agresywnym planowaniu lub naduЕјyciach zwiД…zanych z planowaniem podatkowym oraz informacji o promotorach i tych, którzy korzystajД… ze schematów podatkowych. Przepisy te powinny równieЕј zniechДҷciДҮ podatników oraz ich doradców do wdraЕјania u podatników uzgodnieЕ„ mogД…cych stanowiДҮ unikanie opodatkowania.

WystД…pienie u danego podatnika schematu podatkowego nie powinno jednak byДҮ postrzegane jako sytuacja niewЕӮaЕӣciwa lub naganna. Uznanie uzgodnienia za schemat podatkowy nie jest jednoznaczne z objДҷciem tego uzgodnienia zakresem zastosowania klauzuli ogólnej przeciwko unikaniu opodatkowania lub szczególnych regulacji przeciwdziaЕӮajД…cych unikaniu opodatkowania. MoЕјe zdarzyДҮ siДҷ wiДҷc sytuacja, w której uzgodnienie, które dokonywane jest w dominujД…cej mierze z uzasadnionych przyczyn ekonomicznych i nie speЕӮnia kryterium „sztucznego sposobu dziaЕӮania” w rozumieniu klauzuli przeciwko unikaniu opodatkowania, bДҷdzie polegaЕӮo obowiД…zkowi przekazywania informacji o schematach podatkowych. Przepisy MDR majД… bowiem szerszy zakres zastosowania niЕј przepisy nakierowane na zwalczanie unikania opodatkowania.

W sytuacjach, w których uzgodnienie nie stanowi formy agresywnego planowania podatkowego, obowiД…zek przekazania informacji o schemacie podatkowym jest jedynie obowiД…zkiem sprawozdawczym. ChoДҮ podstawowym celem przepisów MDR jest uzyskiwanie informacji o uzgodnieniach, co do których zachodzi zwiДҷkszone ryzyko agresywnej optymalizacji podatkowej, to jest to równieЕј instrument, który moЕјe dostarczyДҮ cennych informacji do analizy funkcjonowania okreЕӣlonych ulg lub preferencji pod kД…tem ich oceny ex-post.

Brak reakcji organów podatkowych na przekazanД… informacjДҷ o schemacie podatkowym nie oznacza, Ејe dany schemat podatkowy nie zostanie w przyszЕӮoЕӣci zakwestionowany.

Jaki okres podlega regulacjom MDR

Przepisy o MDR wejdД… w Ејycie w dniu 1 stycznia 2019 r. MajД… wiДҷc one zastosowanie do schematów podatkowych, dla których jedno ze zdarzeЕ„, które skutkujД… obowiД…zkiem przekazania informacji wystД…piЕӮo w tym dniu lub póЕәniej.

W ustawie wprowadzajД…cej uregulowane zostaЕӮy zagadnienia dotyczД…ce kwestii przejЕӣciowych (art 28 ustawy wprowadzajД…cej). RozwiД…zania te wynikajД… z obowiД…zku implementacji postanowieЕ„ Dyrektywy (dla schematu podatkowego transgranicznego) bД…dЕә z chДҷci zabezpieczenia interesu publicznego (dla schematu innego niЕј schemat podatkowy transgraniczny).

Przepis przejЕӣciowy wprowadza datДҷ granicznД… (odpowiednio 25 czerwca 2018 r. oraz 1 listopada 2018 r. – dalej:data graniczna) wskazujД…c na obowiД…zek retrospektywnego przekazania informacji o schemacie podatkowym, jeЕјeli pierwszej czynnoЕӣci zwiД…zanej z jego wdroЕјeniem dokonano po dacie granicznej.

Okres, za jaki naleЕјy zЕӮoЕјyДҮ informacjДҷ o schemacie podatkowym w stosunku do czynnoЕӣci, które majД… miejsce przed 1 stycznia 2019 r., zaleЕјy od typu schematu podatkowego, który podlega raportowaniu. W przypadku schematu podatkowego, którym jest:

- schemat podatkowy transgraniczny (definicja schematu podatkowego transgranicznego – art. 86a §1 pkt 12 Ordynacji podatkowej) – schemat podlega raportowaniu, jeЕјeli pierwszej czynnoЕӣci zwiД…zanej z jego wdraЕјaniem dokonano przed dniem wejЕӣcia w Ејycie ustawy, nie wczeЕӣniej jednak niЕј po dniu 25 czerwca 2018 r.,

- inny niЕј ww. schemat podatkowy (definicja schematu podatkowego – art. 86a §1 pkt 10 Ordynacji podatkowej) – schemat podlega raportowaniu, jeЕјeli pierwszej czynnoЕӣci zwiД…zanej z jego wdraЕјaniem dokonano przed dniem wejЕӣcia w Ејycie ustawy, nie wczeЕӣniej jednak niЕј po dniu 1 listopada 2018 r.

Kiedy powstaje obowiД…zek informacyjny MDR?

Aby powstaЕӮ obowiД…zek informacyjny, uzgodnienie musi speЕӮniaДҮ definicjДҷ schematu podatkowego, a w przypadku schematów innych niЕј schematy podatkowe transgraniczne, równieЕј kryterium kwalifikowanego korzystajД…cego.

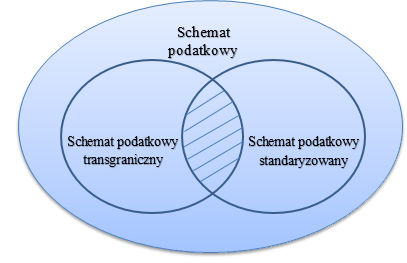

MDR rozróЕјnia trzy rodzaje schematów, które podlegajД… obowiД…zkowi przekazywania informacji:

- schemat podatkowy,

- schemat podatkowy standaryzowany,

- schemat podatkowy transgraniczny.

Przez "schemat podatkowy" (definicja schematu podatkowego – art. 86a §1 pkt 10 Ordynacji podatkowej) rozumie siДҷ uzgodnienie, które:

- speЕӮnia kryterium gЕӮównej korzyЕӣci oraz posiada ogólnД… cechДҷ rozpoznawczД…,

- posiada szczególnД… cechДҷ rozpoznawczД…, lub

- posiada innД… szczególnД… cechДҷ rozpoznawczД….

Aby mówiДҮ o schemacie podatkowym, musi zaistnieДҮ wiДҷc jeden z nastДҷpujД…cych przypadków:

- Przypadek 1: uzgodnienie speЕӮnia kryterium gЕӮównej korzyЕӣci oraz posiada ogólnД… cechДҷ rozpoznawczД… – uЕјycie ЕӮД…cznika „oraz” oznacza, Ејe obie wymienione przesЕӮanki muszД… zostaДҮ speЕӮnione ЕӮД…cznie;

- Przypadek 2: uzgodnienie posiada szczególnД… cechДҷ rozpoznawczД… (w tej sytuacji nie musi byДҮ speЕӮnione kryterium gЕӮównej korzyЕӣci);

- Przypadek 3: uzgodnienie posiada innД… szczególnД… cechДҷ rozpoznawczД… (w tej sytuacji nie musi byДҮ speЕӮnione kryterium gЕӮównej korzyЕӣci).

Samo speЕӮnienie definicji schematu podatkowego nie determinuje jednak automatycznie koniecznoЕӣci przekazania do Szefa Krajowej Administracji Skarbowej (KAS) informacji o schemacie podatkowym. Powstanie tego obowiД…zku – jeЕӣli taki schemat podatkowy nie speЕӮnia definicji schematu podatkowego transgranicznego – bДҷdzie bowiem uzaleЕјnione od tego, czy speЕӮnione jest kryterium kwalifikowanego korzystajД…cego (kryterium kwalifikowanego korzystajД…cego zdefiniowano w art. 86a §4 Ordynacji podatkowej.). Dopiero przekroczenie jednego z progów zawartych w kryterium kwalifikowanego korzystajД…cego (odpowiednio 10 mln euro lub 2,5 mln euro) powoduje, Ејe schemat podatkowy, inny niЕј schemat podatkowy transgraniczny, bДҷdzie podlegaЕӮ obowiД…zkowi informacyjnemu.

Schemat obowiД…zku informacyjnego

Schemat obowiД…zku informacyjnego

Schemat podatkowy oraz schemat podatkowy transgraniczny mogД… byДҮ jednoczeЕӣnie schematem podatkowym standaryzowanym. O standaryzacji schematu Еӣwiadczy to, Ејe moЕјna go wdroЕјyДҮ lub udostДҷpniДҮ u wiДҷcej niЕј jednego korzystajД…cego bez koniecznoЕӣci dokonywania zmiany jego istotnych zaЕӮoЕјeЕ„.

Schemat podatkowy

Schemat podatkowy

Jakich podmiotów dotyczy MDR?

ObowiД…zek przekazania informacji o schematach podatkowych moЕјe dotyczyДҮ trzech kategorii podmiotów:

- promotora (art. 86a § 1 pkt 7 Ordynacji podatkowej) – którym jest osoba fizyczna, osoba prawna lub jednostka organizacyjna niemajД…ca osobowoЕӣci prawnej, w szczególnoЕӣci doradca podatkowy, adwokat, radca prawny, pracownik banku lub innej instytucji finansowej doradzajД…cy klientom, równieЕј w przypadku gdy nie posiada miejsca zamieszkania, siedziby ani zarzД…du na terytorium kraju. Podmiot peЕӮni role promotora, jeЕӣli w zakresie wykonywanych czynnoЕӣci:

- opracowuje uzgodnienie,

- oferuje uzgodnienie,

- udostДҷpnia opracowane uzgodnienie,

- wdraЕјa opracowane uzgodnienie,

- lub zarzД…dza wdraЕјaniem uzgodnienia

- korzystajД…cego – którym jest osoba fizyczna, osoba prawna lub jednostka organizacyjna niemajД…ca osobowoЕӣci prawnej:

- której udostДҷpniane jest uzgodnienie,

- u której wdraЕјane jest uzgodnienie,

- która jest przygotowana do wdroЕјenia uzgodnienia,

- która dokonaЕӮa czynnoЕӣci sЕӮuЕјД…cej wdroЕјeniu uzgodnienia.

- wspomagajД…cego – którym jest osoba fizyczna, osoba prawna lub jednostka organizacyjna nieposiadajД…ca osobowoЕӣci prawnej, w szczególnoЕӣci biegЕӮy rewident, notariusz, osoba ЕӣwiadczД…ca usЕӮugi prowadzenia ksiД…g rachunkowych, ksiДҷgowy lub dyrektor finansowy, bank lub inna instytucja finansowa a takЕјe ich pracownik, która przy zachowaniu starannoЕӣci ogólnie wymaganej w dokonywanych czynnoЕӣciach, przy uwzglДҷdnieniu zawodowego charakteru dziaЕӮalnoЕӣci, obszaru specjalizacji oraz przedmiotu wykonywanych czynnoЕӣci, podjДҷЕӮa siДҷ udzieliДҮ, bezpoЕӣrednio lub za poЕӣrednictwem innych osób, pomocy, wsparcia lub porad dotyczД…cych opracowania, wprowadzenia do obrotu, organizowania, udostДҷpnienia do wdroЕјenia lub nadzorowania wdroЕјenia uzgodnienia (art. 86a § 1 pkt 19 Ordynacji podatkowej).

ObowiД…zki informacyjne w MDR mogД… ciД…ЕјyДҮ na wskazanych podmiotach bez wzglДҷdu to, czy ich miejsce zamieszkania, siedziba lub zarzД…d znajduje siДҷ na terytorium Polski, terytorium paЕ„stw Unii Europejskiej (UE), czy terytorium paЕ„stw trzecich. W przypadku, gdy obowiД…zek informowania o schematach podatkowych przez promotora, korzystajД…cego lub wspomagajД…cego dotyczy schematu podatkowego transgranicznego, przepisy ustawy wprowadzajД…cej przewidujД… sposób postДҷpowania, wskazujД…c paЕ„stwo, które powinno otrzymaДҮ informacjДҷ o schemacie podatkowym oraz procedurДҷ przekazywania informacji.

Zarówno promotor, jak i wspomagajД…cy, co do zasady, nie bДҷdД… zobowiД…zani do aktywnego poszukiwania informacji w celu wypeЕӮnienia obowiД…zku informacyjnego o schematach podatkowych. ObowiД…zek informowania o schematach podatkowych bДҷdzie dotyczyЕӮ informacji znanych przekazujД…cemu, bДҷdД…cych w ich posiadaniu. JeЕјeli jednak w zakresie wykonywanych przez taki podmiot czynnoЕӣci (np. weryfikacji wymogów regulacji AML) zidentyfikowane zostanД… informacje podlegajД…ce zgЕӮoszeniu MDR, powinny one zostaДҮ uwzglДҷdnione w zgЕӮoszeniu.

W jakich terminach powinny byДҮ przekazane informacje MDR?

Promotor przekazuje informacje o schemacie podatkowym Szefowi KAS w terminie 30 dni:

- od dnia nastДҷpnego po udostДҷpnieniu schematu podatkowego,

- od nastДҷpnego dnia po przygotowaniu do wdroЕјenia schematu podatkowego, lub

- od dnia dokonania pierwszej czynnoЕӣci zwiД…zanej z wdraЕјaniem schematu podatkowego

- w zaleЕјnoЕӣci od tego, które z tych zdarzeЕ„ nastД…pi wczeЕӣniej.

KorzystajД…cy przekazuje Szefowi KAS informacje o schemacie podatkowym w terminie 30 dni:

- od dnia nastДҷpnego po udostДҷpnieniu schematu podatkowego,

- od nastДҷpnego dnia po przygotowaniu do wdroЕјenia schematu podatkowego, lub

- od dnia dokonania pierwszej czynnoЕӣci zwiД…zanej z wdraЕјaniem schematu podatkowego

- w zaleЕјnoЕӣci od tego, które z tych zdarzeЕ„ nastД…pi wczeЕӣniej.

Termin, w jakim wspomagajД…cy powinien wypeЕӮniДҮ obowiД…zki w zakresie MDR, uzaleЕјniony jest od typu obowiД…zku i wynosi:

- 5 dni roboczych od dnia, w którym wspomagajД…cy powziД…ЕӮ lub powinien byЕӮ powziД…ДҮ wД…tpliwoЕӣci, Ејe uzgodnienie moЕјe stanowiДҮ schemat podatkowy,

- 30 dni po dniu w którym wspomagajД…cy udzieliЕӮ bezpoЕӣrednio lub za poЕӣrednictwem innych osób, pomocy, wsparcia lub porad dotyczД…cych opracowania, wprowadzenia do obrotu, organizowania, udostДҷpnienia do wdroЕјenia lub nadzorowania wdroЕјenia schematu podatkowego, jeЕӣli dostrzegЕӮ lub powinien byЕӮ dostrzec, Ејe uzgodnienie, w odniesieniu do którego jest wspomagajД…cym, stanowi schemat podatkowy.

Do kogo przekazywane sД… informacje MDR?

Informacja o schemacie podatkowym przekazywana jest elektronicznie do Szefa KAS.

Struktury MDR

W zwiД…zku z wejЕӣciem w Ејycie 1 stycznia 2019 r. przepisów dotyczД…cych informowania o schematach podatkowych, pod adresem https://mdr.mf.gov.pl udostДҷpniona zostaЕӮa funkcjonalnoЕӣДҮ generowania dokumentów MDR oraz ich skЕӮadania do Szefa KAS.

Pod adresem https://mdr.mf.gov.pl:443/api/ udostДҷpniona zostaЕӮa moЕјliwoЕӣДҮ przesyЕӮania dokumentów MDR poprzez bramkДҷ API.

Ministerstwo Finansów udostДҷpniЕӮo struktury logiczne dokumentów na podstawie art. 86n § 2 ustawy z dnia 29 sierpnia 1997 r. Ordynacja podatkowa:

- Informacja o strukturach plików MDR.pdf ( 444 KB )

- mdr.xsd ( 67 KB )

- mdr-1.xsd ( 35 KB )

- mdr-2.xsd ( 12 KB )

- mdr-3.xsd ( 20 KB )

- mdr-4.xsd ( 8 KB )

Podstawa prawna:

- ustawa z dnia 29 sierpnia 1997 r. - Ordynacja podatkowa (t.j. Dz.U. z 2018 r., poz. 800, z poЕәn. zm.);

- ustawa z dnia 23 paЕәdziernika 2018 r. o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych, ustawy – Ordynacja podatkowa oraz niektórych innych ustaw (Dz.U. z 2018 r., poz. 2193).

Na podst. www.podatki.gov.pl