Skonsultuj VAT od transakcji realizowanych przy wykorzystaniu kart paliwowych

Do 15 września 2019 r. trwają konsultacje podatkowe w sprawie opodatkowania podatkiem od towarów i usług (VAT) transakcji realizowanych przy wykorzystaniu kart paliwowych.

Po co są konsultacje?

Uwzględniając wątpliwości co do prawidłowego sposobu opodatkowania transakcji realizowanych przy wykorzystaniu kart paliwowych w następstwie wydania przez Trybunał Sprawiedliwości Unii Europejskiej (dalej: „Trybunał”, „TSUE”) orzeczenia z dnia 15 maja 2019 r. w sprawie C‑235/18, w celu m.in. ochrony uczciwych podatników oraz zapewnienia pewności obrotu prawnego, Ministerstwo Finansów rozważa opracowanie możliwie kompletnego i precyzyjnego zbioru zasad, na podstawie których podatnicy mogliby w poszczególnych przypadkach dokonywać klasyfikacji transakcji realizowanych przy wykorzystaniu kart paliwowych jako dokonywanej na rzecz użytkownika karty:

- dostawy towaru lub świadczenia usługi albo

- świadczenia usługi finansowej.

Zastosowanie się do opracowanych i przedstawionych zasad skutkowałoby brakiem podstaw do kwestionowania u podatników poprawności rozliczeń w przypadku transakcji realizowanych przy wykorzystaniu kart paliwowych.

Dzięki wskazaniu konkretnych zasad uczciwi podatnicy mają wiedzieć, w jakich okolicznościach dokonywać klasyfikacji transakcji przy wykorzystaniu kart paliwowych jako usługi finansowej, czy też dostawy towaru lub świadczenia usługi.

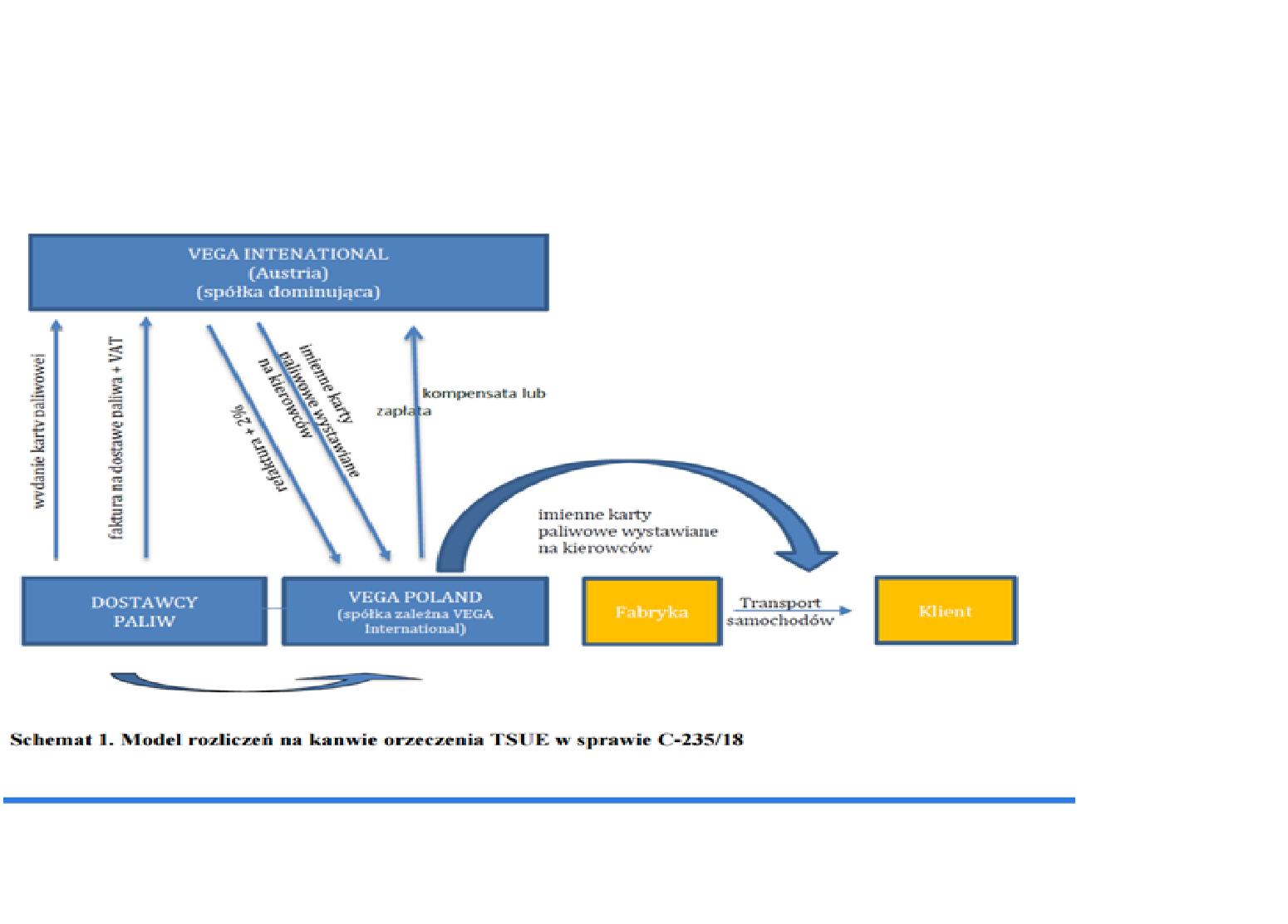

Rozstrzygnięcie Trybunału oraz stan faktyczny w sprawie C‑235/18

W dniu 15 maja 2019 r. TSUE wydał orzeczenie w sprawie C‑235/18 - Vega International Car Transport and Logistic – Trading GmbH. Trybunał orzekł, że art. 135 ust. 1 lit. b) dyrektywy Rady 2006/112/WE z dnia 28 listopada 2006 r. w sprawie wspólnego systemu podatku od wartości dodanej należy interpretować w ten sposób, że w okolicznościach takich jak te rozpatrywane w postępowaniu głównym udostępnienie kart paliwowych przez spółkę dominującą swoim spółkom zależnym, umożliwiające tym ostatnim zaopatrzenie w paliwo pojazdów, których transport zapewniają, może zostać uznane za usługę udzielenia kredytu zwolnioną z podatku od wartości dodanej w rozumieniu tego przepisu. Poniżej przedstawiono najważniejsze elementy modelu rozliczeń, którego dotyczyło orzeczenie TSUE.

Stan faktyczny sprawy C‑235/18

Vega International z siedzibą w Austrii prowadzi działalność w zakresie transportu samochodów użytkowych z fabryki bezpośrednio do klientów.

Usługa ta jest świadczona za pośrednictwem kilku spółek zależnych Vega International, w tym spółki zależnej Vega Poland sp. z o.o., z siedzibą w Polsce.

Vega International zajmuje się organizowaniem i zarządzaniem w zakresie zaopatrywania wszystkich swoich spółek w karty paliwowe wydawane przez różnych dostawców paliw.

Wszystkie transakcje za pomocą kart paliwowych realizowane są przez Vega International, która otrzymuje od dostawców paliw faktury wykazujące w szczególności dostawę paliwa wraz z VAT.

Na koniec każdego miesiąca Vega International refakturuje na spółki zależne, w tym Vega Poland, paliwo udostępnione do celów świadczenia usługi przewozu pojazdów, i obciąża je opłatą w wysokości 2%.

Spółki zależne, w tym Vega Poland, są upoważnione do skompensowania faktur dotyczących wykorzystania kart paliwowych z fakturami wystawionymi na spółkę austriacką lub do uregulowania tych faktur w terminie od jednego do trzech miesięcy od dnia ich otrzymania.

Transportowane przez Vega Poland pojazdy tankowane są przy użyciu imiennych kart paliwowych wystawionych na kierowców.

Kryteria zastosowane przez TSUE w orzeczeniu w sprawie C‑235/18

TSUE stwierdził, że należy zbadać, czy dostawcy paliw faktycznie przenieśli na Vega International lub na Vega Poland uprawnienie do dysponowania paliwem jak właściciel.

Zdaniem Trybunału w tej sprawie Vega International nie dysponuje paliwem, od zakupu którego domaga się zwrotu VAT, jak właściciel, ponieważ:

- paliwo jest nabywane przez Vega Poland bezpośrednio od dostawców i według jej wyłącznego uznania;

- Vega Poland decyduje w szczególności o sposobach nabycia paliwa, ponieważ może wybrać, na jakiej stacji usługowej spośród dostawców wskazanych przez Vega International może zatankować paliwo, korzystając z pełnej swobody wyboru jego ilości oraz jakości, jak również momentu zakupu i sposobu wykorzystania paliwa;

- Vega Poland ponosi całość kosztów związanych z tankowaniem, ponieważ Vega International refakturuje na nią to paliwo;

- Vega International ogranicza się do udostępnienia Vega Poland, za pośrednictwem kart paliwowych, instrumentu finansowego pozwalającego jej nabyć to paliwo, odgrywając jedynie rolę pośrednika w ramach transakcji nabycia tego towaru.

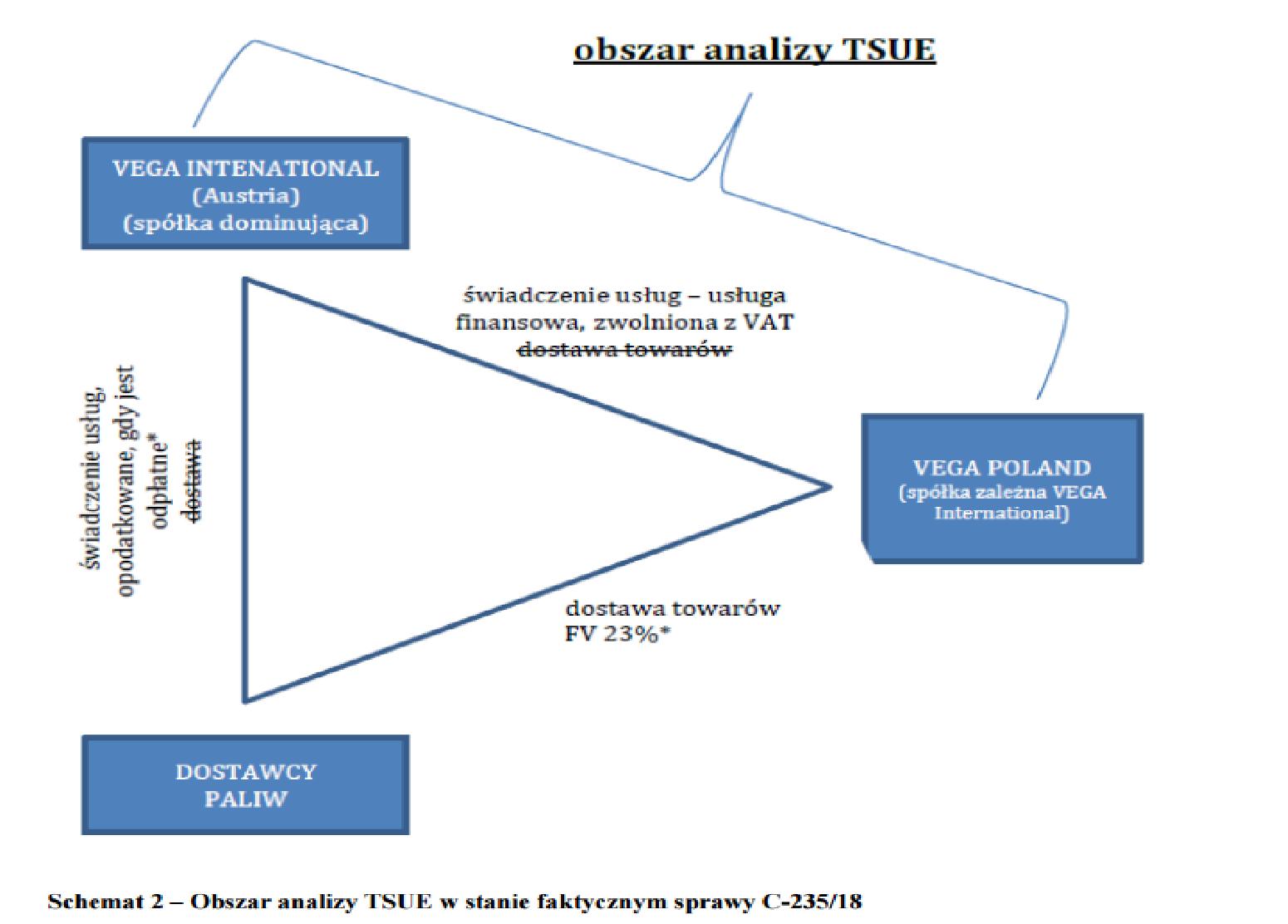

W konsekwencji, transakcja pomiędzy Vega International a Vega Poland stanowi świadczenie usług, a nie dostawę towarów.

TSUE zbadał również, czy takie świadczenie usług można zakwalifikować jako usługę udzielenia kredytu zwolnioną z VAT.

Zdaniem Trybunału, udostępnienie przez Vega International kart paliwowych na rzecz Vega Poland stanowi transakcję finansową, która może korzystać ze zwolnienia z VAT, ponieważ:

- wszystkie transakcje dokonywane za pomocą kart paliwowych udostępnionych przez Vega International jej spółkom zależnym, w tym Vega Poland, są scentralizowane przez spółkę dominującą w Austrii, która otrzymuje od dostawców paliw faktury wykazujące w szczególności zakup paliwa wraz z VAT;

- Vega International refakturuje na Vega Poland paliwo udostępnione do celów świadczenia usługi przewozu pojazdów i obciąża je opłatą w wysokości 2%;

- Vega Poland może albo skompensować faktury dotyczące wykorzystania kart paliwowych z fakturami skierowanymi do spółki austriackiej, albo uregulować te faktury w terminie od jednego do trzech miesięcy od dnia ich otrzymania;

- Stosując opłatę wynoszącą 2% wobec Vega Poland, Vega International otrzymuje wynagrodzenie za usługę świadczoną na rzecz swej polskiej spółki zależnej;

- Vega International finansuje z góry zakup paliwa, a zatem działa w tym zakresie tak jak zwykła instytucja finansowa lub kredytowa.

Schemat 2 przedstawia zakres problematyki związanej z opodatkowaniem transakcji, przy których wykorzystywane są karty paliwowe na tle stanu faktycznego sprawy C‑235/18.

Orzeczenie TSUE nie dotyczyło wszystkich zagadnień związanych z opodatkowaniem podatkiem VAT wykorzystywania kart paliwowych. W ocenie Ministerstwa Finansów w analizowanym orzeczeniu Trybunał wprost odnosi się – w kontekście złożonej i często wielowątkowej transakcji z udziałem kart paliwowych – tylko do elementu udostępnienia kart paliwowych przez spółkę dominująca (Vega International) swoim spółkom zależnym (tu: Vega Poland).

W świetle dotychczasowej praktyki – odmiennej niż ta wynikająca z przedmiotowego orzeczenia Trybunału - stosowania przepisów ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz.U. z 2018 r. poz. 2174, z późn. zm., dalej: „ustawa o VAT”) udostępnienie przez Vega International kart paliwowych na rzecz Vega Poland byłoby traktowane nie jako świadczenie usług, ale dostawa towaru (paliwa). Stosownie bowiem do treści art. 7 ust. 1 pkt 2 ustawy o VAT, przez dostawę towarów, o której mowa w art. 5 ust. 1 pkt 1, rozumie się przeniesienie prawa do rozporządzania towarami jak właściciel, w tym również wydanie towarów na podstawie umowy dzierżawy, najmu, leasingu lub innej umowy o podobnym charakterze zawartej na czas określony lub umowy sprzedaży na warunkach odroczonej płatności, jeżeli umowa przewiduje, że w następstwie normalnych zdarzeń przewidzianych tą umową lub z chwilą zapłaty ostatniej raty prawo własności zostanie przeniesione.

Zaznaczyć przy tym należy, że prawidłowa kwalifikacji transakcji z wykorzystaniem kart paliwowych ma decydujące znaczenie dla prawidłowego ustalenia skutków w podatku od towarów i usług.

Zakres konsultacji podatkowych

Przedmiotem dyskusji w ramach konsultacji podatkowych powinny być określone kryteria, które muszą zostać spełnione, aby zakwalifikować transakcje realizowane przy wykorzystaniu kart paliwowych jako dostawę towaru lub świadczenie usługi.

W trakcie dyskusji należy rozważyć, że kryteria kwalifikacji transakcji z wykorzystaniem kart paliwowych muszą uwzględniać okoliczność funkcjonowania w obrocie gospodarczym różnorodnych modeli funkcjonowania kart paliwowych w Polsce.

Model przedstawiony powyżej, a wynikający z orzeczenia TSUE w sprawie C‑235/18, stanowi jeden z możliwych modeli funkcjonowania kart paliwowych w Polsce.

Konsultacje podatkowe dotyczą również tych modeli funkcjonowania kart paliwowych, w których podmiot udostępniający karty paliwowe nie jest ich emitentem.

Ministerstwo Finansów prosi o przesłanie informacji o najbardziej typowych dla działalności gospodarczej zainteresowanych modelach funkcjonowania kart paliwowych (zarówno w formie opisowej i graficznej).

Zmiana kwalifikacji prawnopodatkowej transakcji między podmiotem udostępniającym karty paliwowe a jej użytkownikiem może mieć znaczenie dla oceny innych transakcji, np. między podmiotem udostępniającym karty, a dostawcą paliwa. W tym zakresie nie można wykluczyć zmiany kwalifikacji takiej czynności z dostawy towaru lub świadczenia usługi na świadczenie usługi finansowej.

W swoich opiniach dobrze jest przedstawić swoje stanowisko co do możliwych – w następstwie orzeczenia TSUE w sprawie C-235/18 - skutków podatkowych dla wszystkich uczestników rynku kart paliwowych.

Poniżej przedstawiono przykładowe kryteria, od których zależna była kwalifikacja transakcji między emitentem karty paliwowej, a jej użytkownikiem:

- odpowiedzialność za wady nabywanych produktów,

- wpływ na kształtowanie ceny towaru nabywanego przez korzystającego,

- udzielanie rabatów (upustów),

- ustalanie warunków finansowych i rozliczeń,

- wpływ na częstotliwość i miejsce korzystania z kart paliwowych,

- blokowanie karty np. w przypadku pojawiającego się zadłużenia.

Powyższe okoliczności mogą być uznane za pomocne przy ustaleniu, czy w przypadku podmiotu udostępniającego karty paliwowe ma miejsce dostawa towaru lub świadczenie usługi na rzecz użytkownika kart paliwowych.

Niezależnie od powyższych przykładów proszę Państwa o przedstawienie opinii czy inne, dodatkowe kryteria mogą być pomocne w celu kwalifikacji prawnopodatkowej transakcji przy wykorzystaniu kart paliwowych.

Zgłaszanie opinii

Konsultacje otwarte są dla wszystkich podmiotów.

Analizie będą poddawane jedynie opinie zawierające szczegółowe uzasadnienie przedstawianych propozycji.

Ministerstwo Finansów zastrzegło sobie możliwość opublikowania nadesłanych opinii na stronie Ministerstwa Finansów w dziale „Co robimy“ w zakładce „Konsultacje podatkowe“ dostępnej pod linkiem: https://www.gov.pl/web/finanse/konsultacje-podatkowe. Przesłanie opinii oznacza zgodę na publikację zarówno samej opinii, jak i danych podmiotu zgłaszającego opinię, za wyjątkiem danych osobowych.

W przypadku osób fizycznych koniecznym warunkiem uwzględnienia ich opinii w toku konsultacji podatkowych jest wyrażenie zgody na przetwarzanie danych osobowych. Szczegółowe informacje dotyczące przetwarzania danych osobowych zostały zamieszczone w dołączonej Klauzuli informacyjnej dotyczącej przetwarzania danych osobowych na podstawie obowiązku prawnego ciążącego na administratorze.

Przesyłać swoje propozycje można do 15 września 2019 r. wraz ze szczegółowym uzasadnieniem w wersji elektronicznej (dodatkowo należy załączyć wersję edytowalną) na adres: konsultacje.kartypaliwowe@mf.gov.pl.

Skomentuj artykuł - Twoje zdanie jest ważne

Czy uważasz, że artykuł zawiera wszystkie istotne informacje? Czy jest coś, co powinniśmy uzupełnić? A może masz własne doświadczenia związane z tematem artykułu?