Podatek powiązany z miejscem uzyskiwania dochodu?

Uszczelnienie systemu podatkowego i odbudowa bazy podatkowej w CIT

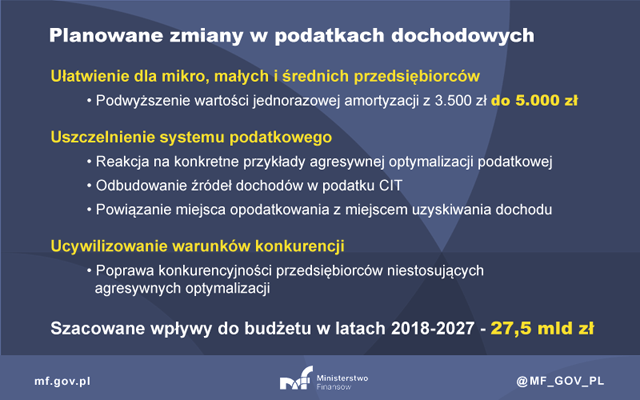

Ministerstwo Finansów przedstawiło projekt nowelizacji ustaw podatkowych, który zakłada m.in. odbudowanie źródeł dochodów w CIT. Upowszechnienie opodatkowania związanego z prowadzeniem działalności gospodarczej zwiększy wpływy do budżetu państwa. Jak argumentuje resort, nowe przepisy poprawią też konkurencyjność przedsiębiorców, którzy nie stosują agresywnych optymalizacji, aby uniknąć opodatkowania.

Projekt ustawy o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych oraz ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne zakłada m.in. powiązanie miejsca opodatkowania z miejscem uzyskiwania dochodu oraz określa reakcje na konkretne przykłady agresywnej optymalizacji podatkowej. Chodzi przede wszystkim o duże przedsiębiorstwa, głównie międzynarodowe. Stosowane przez nich sposoby unikania opodatkowania to np. nadmierne odsetki od pożyczek od podmiotów powiązanych, kreowanie strat kapitałowych czy fikcyjne usługi niematerialne, realizowane z udziałem podatkowych grup kapitałowych bądź kontrolowanych spółek zagranicznych.

Przykładowe rozwiązania przeciw unikaniu opodatkowania

Zawarte w projekcie reakcje na konkretne zachowania podatników, które skutkują niezasadnym obniżaniem ich bazy podatkowej, to m.in.:

- wyodrębnienie w ustawie o podatku dochodowym od osób prawnych źródła przychodów w postaci zysków kapitałowych oraz rozdzielenie dochodów uzyskiwanych z tego źródła od pozostałych dochodów podatnika,

- w ramach implementacji dyrektywy ATAD:

- modyfikacja przepisów dotyczących tzw. niestatecznej kapitalizacji (thin cap), tj. przepisów przeciwdziałających nadmiernemu finansowaniu podatników długiem, co skutkuje erozją bazy podatkowej w państwie siedziby spółki zależnej oraz

- modyfikacja przepisów dotyczących unikania opodatkowania poprzez tworzenie kontrolowanych spółek zagranicznych (Controlled Foreign Company – CFC) w państwach, które stosują preferencyjne reżimy opodatkowania, w tym w tzw. rajach podatkowych,

- modyfikacja przepisów regulujących funkcjonowanie podatkowych grup kapitałowych (PGK),

- wprowadzenie przepisów limitujących – powyżej progu kwotowego, uwzględniającego potrzeby wynikające z działalności operacyjnej przedsiębiorstwa – wysokość kosztów uzyskania przychodów związanych z zawieranymi przez podatników podatku CIT umowami na określone usługi niematerialne;

- wprowadzenie tzw. minimalnego podatku dochodowego w odniesieniu do podatników posiadających nieruchomości komercyjne handlowo-usługowe oraz budynki sklasyfikowane jako biurowe – jednak wyłącznie o znacznej wartości, tj. takie, których wartość początkowa przekracza 10 mln zł. Podatek ten byłby odliczany od należnego CIT, co w praktyce oznacza neutralność dla podmiotów rzetelnie wypełniających zobowiązania podatkowe.

Przepisy korzystne dla konkurencji i budżetu państwa

Szacuje się, że erozja podstawy opodatkowania w CIT powoduje corocznie miliardowe straty budżetu państwa. Zgodnie z przyjętym w projekcie ustawy wariantem ostrożnościowym nowe regulacje spowodują 27,5 mld zł dodatkowych wpływów budżetowych w latach 2018-2027.

Oprócz ucywilizowania warunków konkurencji wśród dużych przedsiębiorców, projekt przewiduje ułatwienie dla wszystkich prowadzących działalność gospodarczą, w tym dla mikro-, małych i średnich przedsiębiorców. Chodzi o bodziec inwestycyjny, jakim jest podwyższenie z obecnych 3.500 zł do 5.000 zł limitu wartości środków trwałych lub wartości niematerialnych i prawnych, który umożliwia jednorazowe zaliczenie wydatków na nabycie tych środków lub wartości do kosztów uzyskania przychodów.

Zmiany zgodne z SOR i regulacjami UE

Kierunek zmian przyjęty w projekcie wpisuje się w realizację Strategii na Rzecz Odpowiedzialnego Rozwoju, przyjętej przez Radę Ministrów 14 lutego 2017 r.

Projekt w istotnym zakresie stanowi również wdrożenie (częściowe) dyrektywy Rady (UE) 2016/1164 z dnia 12 lipca 2016 r., która ustanawia przepisy przeciwdziałające praktykom unikania opodatkowania, mające bezpośredni wpływ na funkcjonowanie rynku wewnętrznego (tzw. dyrektywa ATAD). Stanowi ona przełożenie na grunt unijny efektów prac podejmowanych w ostatnich latach na forum międzynarodowym, głównie przez Organizację Współpracy Gospodarczej i Rozwoju (OECD) w ramach projektu dotyczącego przeciwdziałania erozji bazy podatkowej i przenoszenia zysku (BEPS). To także odpowiedź na ogólnoświatowe i polskie priorytety polityczne, które wskazują na konieczność przywrócenia zaufania do systemów podatkowych jako sprawiedliwych mechanizmów i umożliwienie rządom rzeczywistego utrzymania suwerenności podatkowej.

Zwiększenie skuteczności krajowych systemów opodatkowania podatkiem dochodowym przedsiębiorstw korporacyjnych, jakie przewiduje dyrektywa ATAD, wynika z dążenia UE do zapewnienia, aby podatki były płacone w miejscu, gdzie są generowane zyski i wytwarzana jest wartość. Cel ten ma zaś zostać osiągnięty przez wdrożenie przez wszystkie państwa członkowskie UE do ich ustawodawstw podatkowych najbardziej powszechnych rozwiązań prawnych, przeciwdziałających tzw. optymalizacji podatkowej. Termin implementacji przepisów dyrektywy przypada, co do zasady, na 1 stycznia 2019 r.

Skomentuj artykuł - Twoje zdanie jest ważne

Czy uważasz, że artykuł zawiera wszystkie istotne informacje? Czy jest coś, co powinniśmy uzupełnić? A może masz własne doświadczenia związane z tematem artykułu?